従業員に対して社宅や寮を貸与することは、会社の福利厚生制度の充実を図ることになり、住宅手当に比べて個人の税負担を抑制できます。また役員に対する貸与は、会社の経費の増加などのメリットがあります。

しかし、判断を誤ると給与として課税対象となるリスクがあります。

本稿では、社宅家賃について注意すべきポイントについて取り上げます。

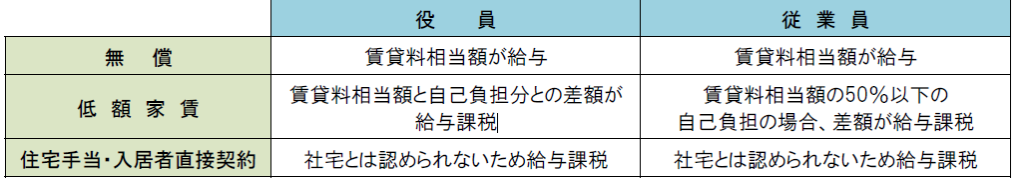

【ポイント】1か月当たり一定額の家賃の自己負担があれば、給与課税されません。

役員の場合

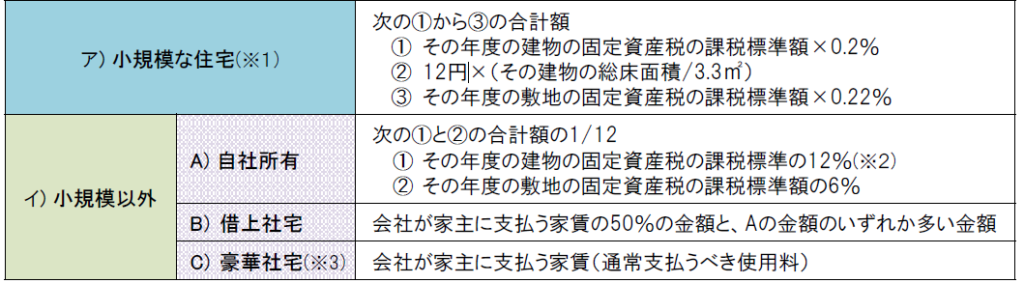

一定額の家賃(賃貸料相当額)は、貸与する社宅等の床面積により区分されます。

(※1) 小規模な住宅とは、建物床面積が132㎡以下(法定耐用年数が30年超の建物は99㎡以下)の住宅です。なお判定には、共用部分の床面積を按分し加算します。

(※2) 建物の法定耐用年数が30年超の場合は10%を乗じます。

(※3) 豪華社宅は、床面積が240㎡を超える場合に、支払賃貸料などの各種要素により判定されます。床面積が満たなくても、プールや役員個人のし好を反映した設備がある場合などでも該当することがあります。

ア、イAの場合の賃貸料相当額は通常支払家賃の50%より低いことが多く、算出することにより自己負担分を抑え、

会社の経費を増やすという節税効果が見込めます。

従業員の場合

一定額の家賃は、賃貸料相当額(上記アにより計算された金額)の50%以上となります。

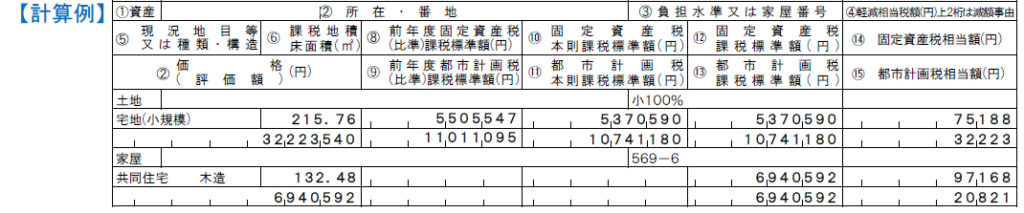

① 建物の課税標準額 6,940,592 円× 0.2% ・・・ 13,881円

② 12円× (132.48㎡ / 3.3㎡) ・・・・・・・・ 481円

③ 土地の課税標準額 5,370,590円× 0.22% ・・・ 11,815円

合計額(①+②+③) 26,177円× 50% ・・・・・・ 13,088円以上が一定額の家賃となります。

給与課税の範囲

※上記に関する詳細につきましては、朝日税理士法人担当者へお問い合わせください。

こちらからもご覧いただけます→ASAHI NEWS 令和6年10月10日 第175号

提供元:朝日税理士法人

コメント