青色申告とは、一定の帳簿を備え付けて日々の取引を記帳し、その記録に基づいて確定申告をする制度で、 法人税納税の際、税制の優遇を受けるため使う制度です。(例 欠損金の繰越控除等)

会社設立手続とは全く別の手続きで、必ず、事業者ご自身または税理士が申請する必要があります。

個人事業主・法人を問わずこの申告方法を採用できますが、いくつか条件がある他、 所轄の税務署に『開業届』と『青色申告承認申請書』の提出が必要となります。

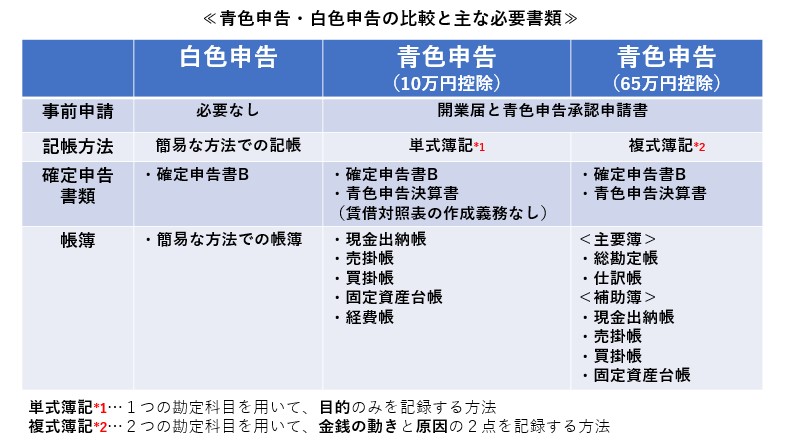

【白色申告】とは??

- 青色申告に対し、届出の必要が無く、また確定申告時の帳簿記載等も『収支内訳書』の提出のみで済む簡易な方法

- 節税メリットがなく、青色申告の申請をしなければ自動的に白色申告者となる

以前は収入が300万円未満であれば記帳や帳簿保存義務は無かったが、2014年度以降は全事業者に記帳や帳簿保存が義務付けられたため申告時の手間にさほど変わりがなく、青色申告の節税メリットのみが浮き立つようになった。

青色申告承認申請の手続き

継続した事業による事業所得・不動産所得・山林所得があり、青色申告の承認を受けようとする方が対象となります。

提出を忘れてしまうリスクがあるため、開業届とともに青色申告承認申請書を提出するのが良いでしょう。

新規・継続事業 の場合の提出期限

| 区分 | 提出期限 |

|---|---|

| 新規開業した場合(1/1~1/15までに開業) | その年の3/15まで |

| 新規開業した場合(1/16以降に開業) | 事業開始日より2ヶ月以内 |

| 白色申告⇒青色申告に切り替える場合 | その年の3/15まで |

相続による事業承継 の場合の提出期限

| 区分 | 提出期限 |

|---|---|

| 被相続人が白色申告者の場合(1/1~1/15に承継) | その年の3/15まで |

| 被相続人が白色申告者の場合(1/16以降に承継) | 事業承継日より2ヶ月以内 |

| 被相続人が青色申告の場合(死亡日:1/1~8/31) | 死亡日より4ヶ月以内 |

| 被相続人が青色申告の場合(死亡日:9/1~10/31) | その年の12/31まで |

| 被相続人が青色申告の場合(死亡日:11/1~12/31) | 翌年の2/15まで |

廃業等により青色申告を取りやめる場合

取りやめようとする年の翌年の3/15までに『所得税の青色申告の取りやめ届出書』を所轄税務署まで提出します。

( 国税庁ホームページ:「所得税の青色申告の取りやめ手続」 )

青色申告のメリット

青色申告は帳簿の記帳の仕方、帳簿・書類の保管義務等、簿記に関する知識や手間が必要となりますが、 税制上、節税対策としてのメリットが多く、事業を継続する法人であれば是非とも活用したい申告方法です。

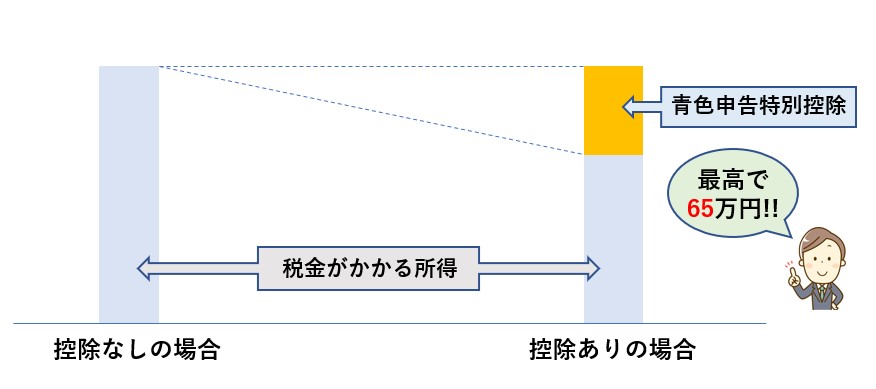

最高65万円の青色申告特別控除

先に記載した簿記・帳簿・必要書類等を備えれば、最高65万円を所得から控除する事が出来ます。

※電子帳簿保存またはe-Taxによる電子申告者の場合に限ります

また、単式簿記による形式での青色申告者についても、最高10万円の所得が控除されます。

青色事業専従者給与を必要経費にできる

家族が仕事を手伝っている場合など、青色申告者と生計を一にしている配偶者や15歳以上の親族に対して支払われた給与に関しては、その給与を必要経費として所得から差し引く事が出来ます。

配偶者であれば最高86万円、その他の15歳以上の親族であれば専従者1人につき最高50万円です。

要件

『青色事業専従者給与に関する届出書』を所轄の税務署に提出する

※ただし、事業的規模でない不動産貸付業を営む場合など、適用を受けられないケースあり

また、青色事業専従者として給与支払いを受ける場合、控除対象配偶者や扶養親族から外れることになりますので、注意が必要です。

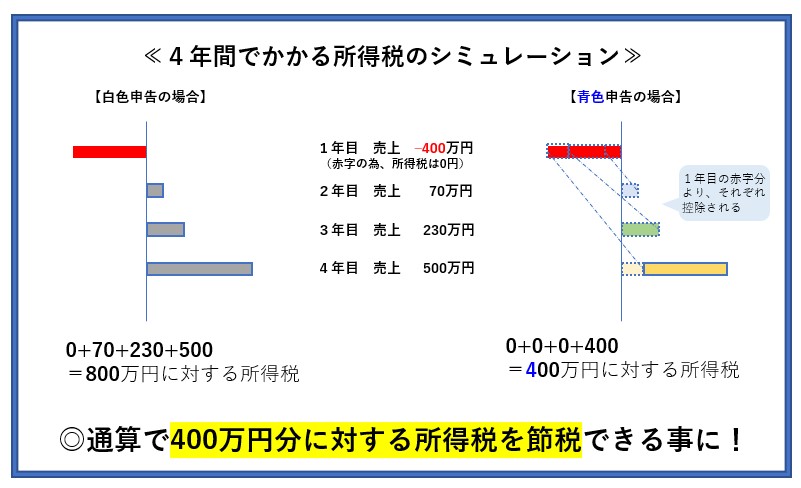

純損失の繰り越し・繰り戻しができる

法人設立後1年目など、事業所得等に損失(赤字)が出てしまう場合もあります。

他の所得と通算しそれでも控除しきれない金額がある場合、翌年以降3年間に渡り、 繰り越しで各年分の所得金額から控除する事が出来ます。

また、前年度も青色申告をしている場合は、損失額を前年分の所得金額に繰り戻して、所得税の還付をうける事ができます。これにより、各年の税負担を軽減する事が可能となります。

純損失の繰り越し・繰り戻しができる

事業所得を得ている青色申告者は、その事業の中で生じた『貸倒引当金』を必要経費として計上することができます。

取引先の倒産など、売掛金や貸付金等の債権を回収できなくなった時、その損失の見込額として年末の貸金の帳簿価額の合計額の5.5%以下(金融業は3.3%以下)の金額を貸倒引当金として計上する事で、必要経費とすることが出来ます。