令和5年度税制改正大綱により生前贈与の手法に大きな変化が生まれそうです。

今回の改正による大きな変更点は次の2点です。

- 暦年課税による相続開始前贈与の加算期間延長

- 相続時精算課税制度の見直し

この改正は令和6年1月1日以後の贈与が適用対象となります。

それぞれの変更点について、順を追って確認していきましょう。

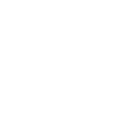

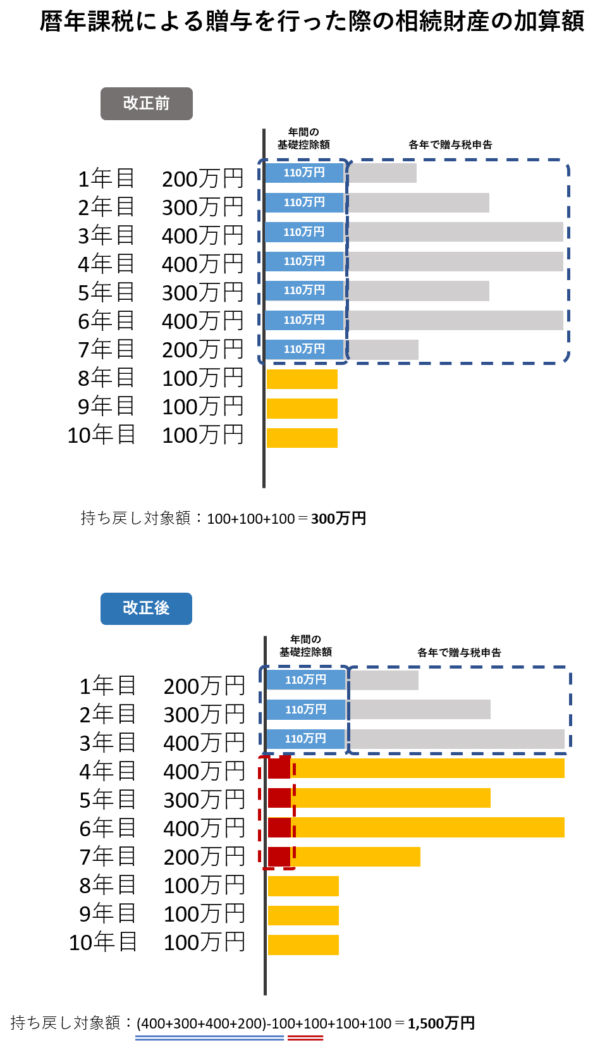

1.暦年課税による相続開始前贈与の加算期間延長

ここで暦年贈与について簡単に解説いたします。

【暦年贈与とは】

- 1月1日から12月31日までの一年間(暦年)で、贈与額が110万円以下ならば贈与税が課されないという仕組みを利用した贈与方法

- 相続開始前3年以内の推定相続人に対する贈与分は、相続税の対象となる

~令和5年4月現在~

今回の税制改正による暦年贈与についての改正点は下記のとおりです。

- 相続開始前にあった贈与につき、相続財産の加算対象期間を3年⇒7年に延長

- 改正による4年の延長期間については、合計100万円まで加算対象から控除

現行の暦年課税制度を使った生前贈与では年間110万円までは基礎控除となりますが、死亡日以前3年間にあった贈与に関しては、相続税計算の加算対象として持ち戻しとされています。

この持ち戻しについて、加算対象期間が3年から7年に延長となりました。

これまで暦年贈与を行っていた方からすると、『改悪』とも思える加算対象期間の延長ですが、そもそも暦年贈与に関しては、「早く始めれば始めるほど相続税を節税できる」ため、公平な課税制度としては大きな穴がありました。

『財産を渡す時期が違っても課税に影響を与えない』という改正の趣旨が反映されており、また、現行の相続時精算課税制度の利用率の低さを是正するため、両制度の不公平を軽減しようとする狙いもあるようです。

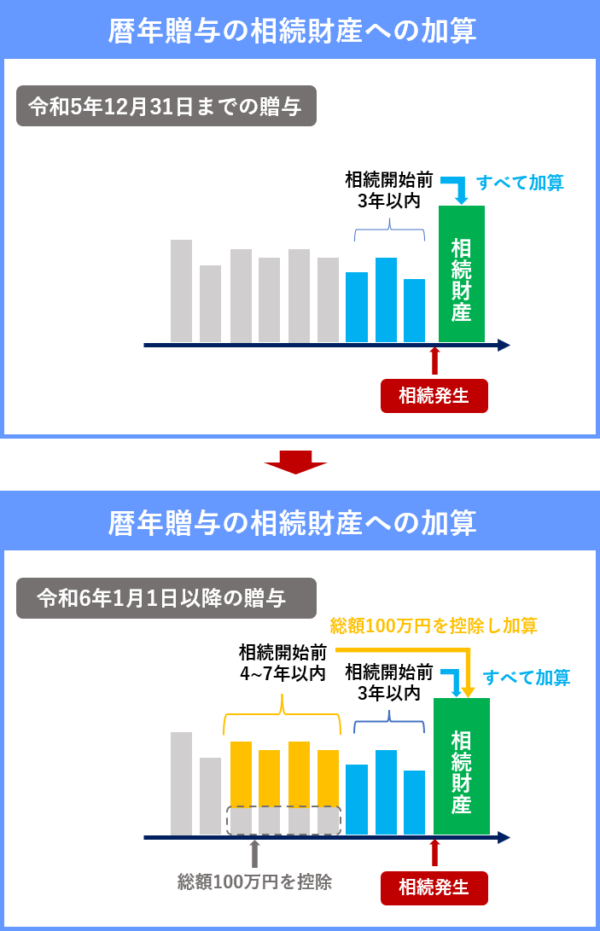

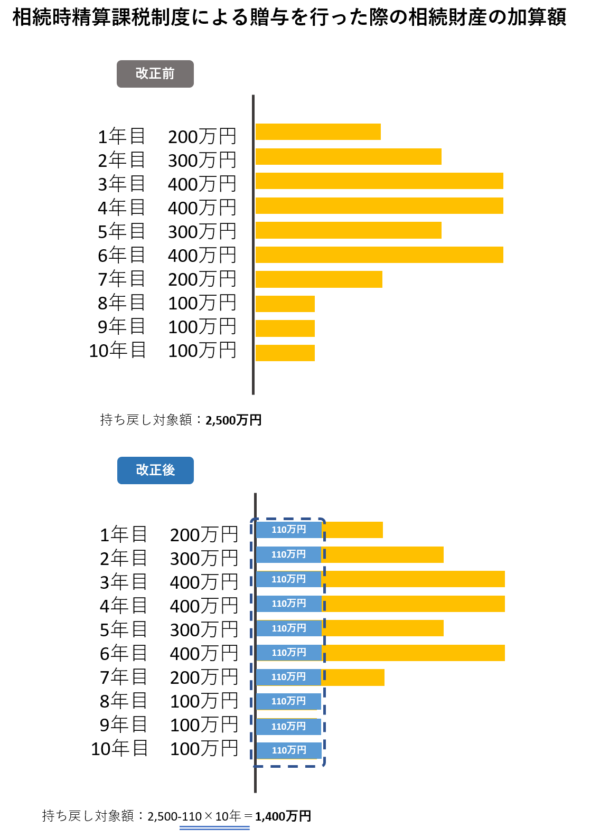

2.相続時精算課税制度の見直し

相続時精算課税制度についても簡単に解説いたします。

【相続時精算課税制度とは】

- 原則60歳以上の父母や祖父母などから、18歳(令和4年3月31日以前の贈与については20歳)以上の者のうち、贈与者の直系卑属である子または孫に対して生前贈与をする際に、贈与者ごとに選択できる制度

- 累積2,500万円の特別控除までの贈与に関しては贈与税はかからず、贈与者の相続発生時に相続財産に加算して相続税を課税する

- 2,500万円超過部分については一律20%を課税

- 贈与の額を問わず、相続時精算課税制度を用いた贈与の場合は申告が必要

~令和5年4月現在~

相続時精算課税制度を利用した資産承継方法については別のトピックスにてご紹介しておりますので、詳しくはそちらをご参照ください。

相続時精算課税制度についての改正点は下記のとおりです。

- 年間の基礎控除110万円までを除いた累積贈与額2,500万円まで非課税

- 年間の基礎控除110万円までの贈与は相続財産に加算されず、贈与税申告も不要

今回の改正で新たに「年間110万円の基礎控除」枠が追加されました。

令和6年1月1日以降は、暦年贈与だけでなく相続時精算課税制度を選択した人への贈与でも年間110万円までなら贈与税も相続税もかからず、贈与税の申告も不要となります。

なぜこのような基礎控除枠が追加されたかと言えば、『相続時精算課税制度の利用勝手の悪さ』を是正し、早期に資産移転をし経済活性化に繋げたい、という思惑があるようです。

2-1.相続時精算課税制度の利用率の低さにある背景

暦年贈与に代わる新しい生前贈与の手法として創設された相続時精算課税制度ですが、ふたを開けてみると思ったような効果は挙げられませんでした。

- 贈与税はかからないが相続税はかかるため節税効果は薄い

- 少額の贈与であっても贈与税申告が必要

現行の制度では手続き面でも煩雑なうえに節税効果も少ないという事で、事業主による事業承継の場面など一部を除き、利用件数が増えませんでした。

今回の改正後は110万円の基礎控除枠が大きなメリットとなる事で、一般の方の利用率の向上が期待されています。

3.相続時精算課税制度を利用する際の注意点

今回の改正により、暦年課税ではなく相続時精算課税制度を利用する方の増加が見込まれますが、下記の点には注意しましょう。

- 暦年贈与と相続時精算課税制度は併用できない

- 土地を贈与した場合、小規模宅地の特例を利用できない

- 相続の段階になって相続税がかかる

- 累計贈与額が2,500万円に達していなくても、年間110万円を超えたら贈与税申告が必要

ひとつずつ確認していきましょう。

3-1.暦年贈与と相続時精算課税制度は併用できない

今回追加された基礎控除枠は、暦年贈与の年間110万円の基礎控除とは性質の異なるものである、という点です。

110万円の基礎控除枠が追加されたからと言っても、これまで通り『同一人物からの贈与について、暦年課税制度と相続時精算課税制度はどちらか一方しか利用できない』ことに変わりはありません。

※贈与者が異なる場合(例:父⇒子、母⇒子など)には、それぞれについて暦年贈与と相続時精算課税制度を選択することができます。

3-2.土地を贈与した場合、小規模宅地の特例を利用できない

現行の相続時精算課税制度を適用して取得した宅地等については、相続発生時に小規模宅地等の特例を適用することはできませんが、これは令和5年度税制改正後でも変更ありません。

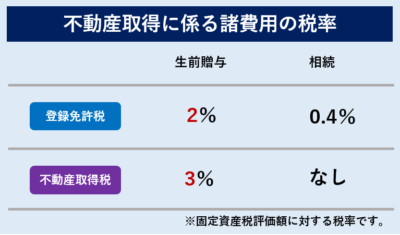

また、不動産を贈与した際に登録免許税や不動取得税が発生しますが、相続に比べると税率が高くなりますのでこちらも注意が必要です。

登録免許税に関しては、贈与:相続=2%:0.4%と5倍の差があり、不動産取得税に関しては生前贈与だと3%かかるのに対し、相続の場合は不動産取得税はありません。

一見すると大差ないように感じますが、不動産の評価額はそもそもの金額が大きいため、数10万、数100万円の違いになってきます。

3-3.相続の段階になって相続税がかかる

非課税枠2,500万円には、将来的に相続税がかかる事を念頭に置いておく必要があります。

非課税なのはあくまで贈与税であって、相続税ではありません。

この制度を利用して子や孫に資産を移転させたのち、いざ相続が発生した際に、贈与を受けた側の子や孫が相続税がかかる事を知って驚く事もあるようです。

3-4.累計贈与額が2,500万円に達していなくても、年間110万円を超えたら贈与税申告が必要

年間110万円の基礎控除内に関しては非課税かつ申告も必要ありませんが、110万円を超えた部分に関しては、これまで同様に累計贈与額2,500万円に達していなくとも贈与税申告が必要となります。

申告期限を過ぎてしまうと20%の税率で贈与税が課されることになります。

4.改正後の暦年贈与と相続時精算課税制度の比較

これまで生前贈与と言えば、暦年贈与を利用する方が圧倒的多数でした。

今回の改正後による変化がどのように表れるか、シミュレーションしてみましょう。

【事例】

- 10年間かけて2,500万円を親から子へ贈与し相続が発生した場合の相続財産の持ち戻し加算額

※シミュレーションであり、実際には各種税制の控除等が想定されます。

暦年贈与を行った場合

※年間110万円を超過した部分については金額に応じた贈与税が発生

【改正前】

100+100+100=300万円を相続財産に加算

【改正後】

100+100+100+(400+300+400+200)-100=1,500万円を相続財産に加算

相続時精算課税制度による贈与を行った場合

【改正前】

2,500万円を相続財産に加算

【改正後】

2,500-110×10=1,400万円を相続財産に加算

改正後の暦年贈与の持ち戻し額は1,200万円増えているのに対し、改正後の相続時精算課税制度での持ち戻し額は1,100万円も減額されています。

実際は暦年贈与の場合、基礎控除を超過する部分に贈与税が課されていることを加味すると、今回の改正により相続時精算課税制度のメリットが飛躍的に高まったと言えるでしょう。

もちろんこちらはあくまで簡易的なシミュレーションですので、実際には生前贈与の額や想定している期間、不動産の有無等によって、どういった相続対策が適しているかは税理士に相談すると良いでしょう。

生前贈与は期間による恩恵を受けやすく、また相続は突発的に発生する事を考慮すると、できる限り早い段階からプランを立てる必要があります。

当法人では相続税専門の提携税理士と協力し、ご相談者様に最適なプランをご相談の初期段階から提供する総合コンサルティングを実施しています。

生前贈与を含めた相続対策をお考えの際は、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまでお気軽にご相談ください。

下記フォームよりお問合せ下さい。

エラー: コンタクトフォームが見つかりません。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。