亡くなった方(以下「被相続人」)名義の不動産の名義変更手続きに関するご相談を相続人からいただく際、

というようなお話を伺うことがよくあります。

しかし、相続手続きを円滑に進めるためには、被相続人名義の不動産の洗い出しを慎重に行わなければなりません。

また、不動産は相続財産の中でも特に評価額が高いため、ある程度の基準を知っておかなければ相続税の対象になるかどうか、予測すら立ちません。

そこで、今回は相続開始時における不動産の調査・評価方法について取り上げたいと思います。

1.相続不動産の調査漏れに注意!!

まずは、事前のヒアリングやご用意いただいた資料などの他、関係各所から複数の資料を取り寄せて、被相続人名義の不動産の所在等を改めて確認します。

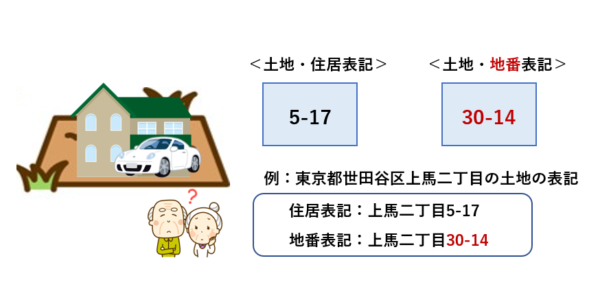

なぜなら、不動産の所在地は現在、私たちが普段目にする住所の住居表示ではなく、地番(土地)や家屋番号(建物)といった表記で管理されているからです。

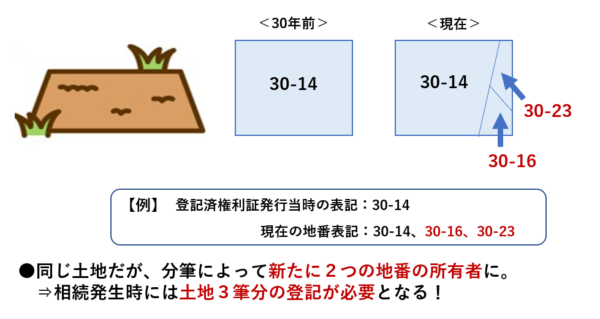

また、この地番は区画整理によって分筆される事があります。

当時1筆だった土地の所有者が、現在の登記簿謄本上では2,3筆の土地の所有者である事なども考えられるのです。

この調査の過程で、当初、相続人が把握していなかった土地建物等が見つかることが珍しくありません。

【見落とされがちな土地の例】

- 自宅周辺の私道の持分

- マンションのゴミ置場の持分

- 被相続人自身の実家

- 田畑や山林の持分

遺産分割協議が終わった後にこうしたものが見つかると、遺産分割協議書の内容によっては遺産分割をやり直さなければなりません。

そのため、不動産の調査の初動である物件確認は大変重要なものとなります。

2.相続対象となる不動産調査・評価に使う資料

被相続人名義の不動産の所在を確認する際には、以下の資料を利用します。

- 納税通知書(課税明細書)

- 不動産の権利書

- 固定資産税評価証明書

- 名寄帳(なよせちょう)

- 公図

- 住宅地図

- 登記情報(登記簿謄本)

上記書類は被相続人の手元にあるものもあれば、新たに法務局や役所で取得する必要があるものもあります。

それぞれ確認していきましょう。

2-1.被相続人の手元にある書類

①納税通知書(課税明細書)

固定資産税等の納税義務者(通常は土地建物の所有者)に対して毎年4月~6月に発送されます。

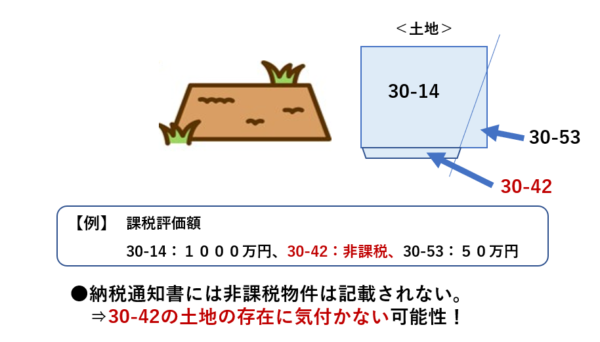

なお、この資料を読む際に納税通知書のみで不動産の調査を行おうとすると、対象不動産の漏れが生ずる可能性がありますので以下の点に注意が必要です。

①-1.私道等の非課税部分の土地

私道(公衆用道路)などの非課税物件は記載されません。

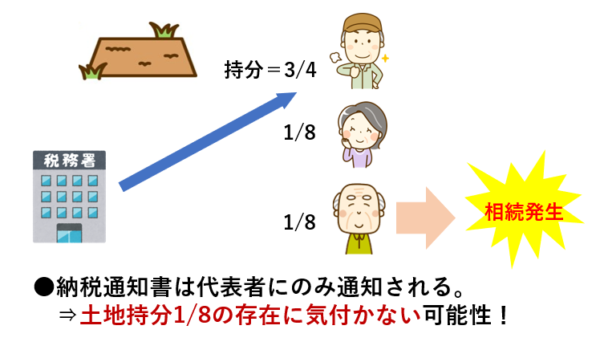

①-2.土地建物を共有している場合

土地建物の権利者が複数いる場合、代表者や登記簿上で筆頭となる方にしか納税通知書は通知されません。

被相続人が代表者等にあたらなければ、持分を持っていても納税通知書は通知されないのです。

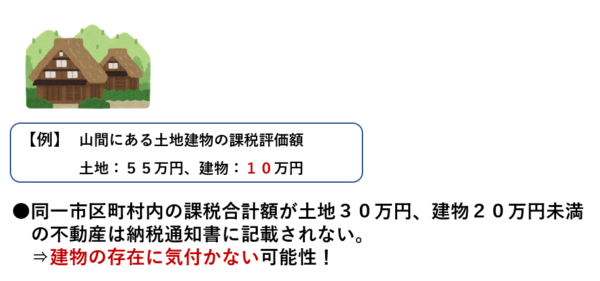

①-3.課税額が極端に低い場合

同一の市区町村内に、同一人が所有する固定資産の課税標準額の合計額が、それぞれ土地30万円、家屋20万円に満たない場合には、固定資産税は課税されません。

そのため、土地・家屋ともに免税となる場合は、納税通知書が送付されません。

②不動産の権利証

権利書の記載事項の中に、私道(公衆用道路)に関する記載が含まれていることがあります。

また、自宅の権利書に混じって、被相続人が家族に告げていなかった田畑や山林の持分の権利書が含まれているケースもあります。

2-2.新たに取り寄せる必要がある書類

①固定資産税評価証明書

各市区町村内の固定資産(土地・家屋等)について、固定資産課税台帳に登録された事項のうち、当該年度の1月1日現在の固定資産の評価額、課税標準額、所有者、所在等を証明する書類です。

固定資産課税台帳とは固定資産の所在、所有者、状況及び課税標準である価格等が登録された公簿です。

土地・家屋の場合は、地目又は種類、地積又は床面積等が記載されています。

②名寄帳(なよせちょう)

名寄帳とは、固定資産課税台帳に基づき、納税義務者(通常は所有者)ごとにその土地及び家屋に関する登録事項を一覧にした帳簿です。

固定資産課税台帳は土地なら一筆ごと、建物なら一棟ごとに記載されているのに対して、名寄帳は所有者ごとに記載されます。

通常、名寄帳には非課税物件も記載されるため、納税通知書や評価証明では捕捉できない物件を調べるために取得します。

なお、①②の書類は市町村の役所(東京23区は各区の都税事務所)で取得できます。

③公図・住宅地図

土地の大まかな位置関係や形状を確認するとともに、対象物件の周辺に私道やゴミ置場等の可能性がある土地の有無を調べます。

④登記情報(登記簿謄本)

対象となる土地建物の名義人を確認します。

また、被相続人に借入がある場合、共同担保目録に把握していない被相続人名義の物件が記載されている場合があります。

3.相続における不動産評価額の基準

不動産調査の結果、対象となる相続不動産が確定したら、次は評価額の基準を見ていきましょう。

大前提として、実際に相続税申告をする際など、不動産の評価額は評価査定の方法によって大きく異なる可能性があります。

正しく不動産の評価を知りたいとなった場合、不動産鑑定士や税理士に依頼する必要があります。

ここでは、概算として不動産の評価額の基準を知る方法についてご紹介いたします。

3-1.建物の評価額の基準は固定資産税評価額

被相続人の居住用建物の評価額の計算方法の基準はとてもシンプルで、

となります。

固定資産税評価額は前述の納税通知書(課税明細書)または固定資産税評価証明書にて確認することが可能です。

ちなみに、建物の固定資産税評価額の相場は、建築費の50~60%と言われています。

仮に4,000万円で建築された建物では、2,000万~2,400万円前後という評価額になります。

3-2.賃貸に出されている建物の評価額は利用率によって異なる

建物が賃貸物件として利用されていた場合、自用地の評価額から、借地権や借家権、賃貸割合を引いて評価されます。

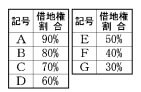

借地権割合は自用地の所在によって異なるのに対し、借家権割合は年度ごとに全国一律で変化します。

令和5年度の借家権割合は30%とされています。

また、賃貸割合とは、賃貸物件が利用されている割合を指します。

例えば賃貸物件が10室ある場合、空室が0であれば100%、空室が3部屋あれば70%といった具合です。

賃貸割合が高いほど(空室が少ないほど)、賃貸建物の評価額が下がる事になります。

普段から空室が少なくなるように賃貸経営をしている方に相続が発生した場合、評価額計算の観点から有利と言えるでしょう。

3-3.土地の評価額の計算方法は路線価方式と倍率方式の2種類

土地の評価方法には、大きく分けて2種類の方法があります。

- 路線価方式

- 倍率方式

路線価方式とは、「路線価=評価する土地に面している道路1㎡あたりの評価額」を基準として土地の評価額を算出する方法です。

土地の形状や角地、間口、奥行きなど様々な立地条件によって評価額が変化します。

倍率方式とは、固定資産税評価額に土地ごとの所定の倍率をかける事で評価額を算出する方法です。

国税庁が倍率票を公表していますので、記載されている倍率を固定資産税評価額にかけることで単純計算できます。

相続の際の土地の評価は主に路線価方式が採用されており、路線価が設定されていない地域は倍率方式で評価するのが主流です。

■路線価方式 = 路線価 × 土地面積

■倍率方式 = 固定資産税 × 倍率

なお、土地や家屋を第三者に賃貸している場合、借地権・借家権の負担に相当する価額が相続税評価額から控除されるため、相続税の課税が軽減されます。

また土地に関して、被相続人が住んでいた土地や事業を営んでいた土地等を相続した時に、一定要件を満たすことで、その土地の評価額を最大で80%減額できる「小規模宅地等の特例」があります。

→国税庁|「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

小規模宅地等の特例については別のトピックスに取り上げていますので、こちらも併せてご参照ください。

4.相続不動産の路線価算出方法

ここで一度、路線価評価額の算出方法について触れておきましょう。

納税通知書や固定資産税評価証明書は基本的に所有者のみが確認できるものですが、路線価はインターネット上で誰でも検索できるものになります。

①国税庁のサイトにアクセス

路線価は国税庁の「財産評価基準書 路線価図・評価倍率表」にアクセスします。

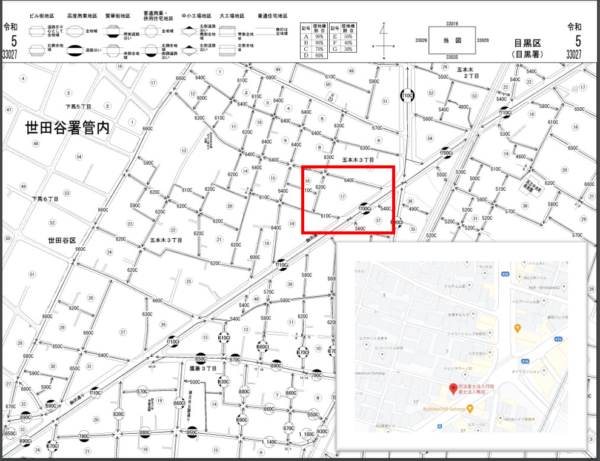

②該当する場所の路線価図を選択

取得したい年度のタブを選択し、都道府県を選択→路線価図をクリックします。

③検索箇所の市区町村・町丁名を索引

検索箇所の市区町村→町丁名を索引し、範囲を絞ります。

該当する町丁名がいくつかの番号で区切られているので、複数ある場合は一度いずれかの番号をクリックします。

④該当する場所の路線価図を確定

選択した路線価図をより、該当箇所を探していきます。

路線価図では町名等の表示がないため、該当箇所がどの辺りか不明な場合はマップ検索等で該当箇所の住所を確認し、位置の当たりをつけていきます。

開いた番号の路線価図で該当箇所が表示されていない、または端の方で途中で切れていたりする場合には、画面左端の接続図より周辺に位置する番号を確認していきます。

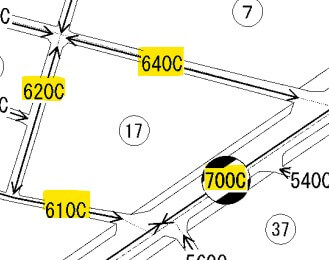

⑤該当箇所の路線価を確認

該当箇所を確定出来たら、その路線価を確認します。

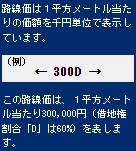

「620C、640C、610C、700C」といった数字とアルファベット表記がされていますね。

路線価は1㎡辺りの価額を1,000円単位で表示しており、アルファベットはその土地が借地であった場合の借地割合を表します。

【路線価評価額算出の例】

仮にこの場所の四方が620Cで囲まれていて、80㎡の土地を所有(所有権)していた場合、

620C = 620 × 1,000円 = 62万円

となり、620Cに面している土地は、1㎡あたり62万円だと確認できます。

※所有権のため、借地割合のCは計算しません。

よって路線価評価額は、

62万円 × 80㎡ = 4,960万円

となります。

実際には上記の図のように違う路線価で囲まれていたり、住宅地区・商業併用地区等で各種の補正率を考慮する必要があります。

あくまで参考基準としての路線価評価額の算出方法であることにご注意ください。

5.路線価方式で相続税評価額が決まると必ずしも言えないので注意

路線価方式や倍率方式による土地の価格は「相続税評価額」と呼ばれ、文字通り、相続税を計算する時に使われています。

この他に、固定資産税を計算する時に使われる「固定資産税評価額」があり、実際に不動産の売買契約成立時の金額である「時価」という評価額もあります。

このように不動産には、

- 相続税評価額

- 固定資産税評価額

- 時価

の3種類が存在しており、それぞれの関係性は次のようになります。

時価(100%)としたとき、

- 相続税評価額 = 時価 × 80%

- 固定資産税評価額 = 時価 × 70%

前述のとおり、一般的な戸建てなどでは路線価方式を用いて相続税評価額を算出するのが主流となります。

ただし、路線価方式で相続税評価額が決まると必ずしも言えないので注意が必要です。

タワーマンションなど長期間経過後も時価が下がらずむしろ高騰している不動産もあり、路線価方式と建物評価による方法では時価と著しい乖離があります。

実際に路線価方式で相続税申告をした結果、路線価ではなく時価が相続税評価の基準となったために相続税申告の追徴課税が発生した判例もあります。

そういった意味では、路線価方式での評価額算出はあくまでも参考程度に留めておいて、実際の不動産評価が必要な時には、専門家に依頼する方が無難と言えるでしょう。

また、そもそもの被相続人名義の不動産の洗い出しは、対象の漏れがないよう細心の注意を払って行う必要があります。

後になって新たな物件が見つかると遺産分割協議のやり直しなど、想定外の時間や費用がかかってしまいます。

当法人では提携税理士とワンストップで相続手続きから相続税申告までを対応致します。

相続開始後の不動産調査・評価にお悩みの方は、司法書士法人行政書士法人鴨宮パートナーズまで、まずはお気軽にご相談ください。

下記フォームよりお問合せ下さい。

エラー: コンタクトフォームが見つかりません。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。