近年、一般の方にも家族信託が浸透してきましたが、生前対策と聞いてまず浮かぶのは「遺言」ではないでしょうか。

遺言を簡単に表すと、「財産を遺言者の希望通りに承継するための方法」ですが、実は家族信託にも遺言と同様の効果を得ることが出来る「遺言代用信託」という方法があります。

今回のトピックスでは遺言と家族信託の違い、遺言代用信託の概要と活用方法について解説していきます。

1.遺言と家族信託の違い

「遺言」と「家族信託」、どちらも財産を承継する方法として生前対策に有効ですが、両者の制度概要はかなり異なります。

まずは、それぞれの制度概要を押さえていきましょう。

1-1.遺言の概要

遺言とは、自分の亡くなった後にその効力を発生させる目的で、財産の承継先や方法について、予め遺しておく最後の意思表示です。

相続人には民法で定められた法定相続分がありますが、遺言がある場合、原則として遺言の内容が優先されます。

そのため「不動産については長男、預貯金については次男」といった財産の指定が可能で、本来は権利の無い、相続人以外の人にも財産を遺すことが出来ます(遺贈)。

遺言には、大きく分けて自筆によるもの(自筆証書遺言)と公正証書によるもの(公正証書遺言)とありますが、どちらも遺言者が単独で自分の意思を遺せることから、最も敷居の低い生前対策手法と言えるでしょう。

1-2.家族信託の概要

家族信託とは、非営利目的の民事信託の一種で、委託者(財産を預ける人)と受託者(財産を預かり管理する人)の合意で行う信託契約です。

家族信託の基本的な関係性は次のとおりです。

- 委託者:財産を預ける(信託する)人

- 受託者:委託者から財産を預かり、管理・活用等を行う人

- 受益者:預かった財産およびそこから派生した利益を受け取る人

- 信託財産:信託契約の対象となる財産

- 帰属権利者:信託終了後に、残余財産を受け取る人(指定しなくても良い)

家族信託の特徴は、信託財産が委託者の固有財産とは切り離されることにあります。

不動産については、登記簿上の名目の所有権と、実質的な権利である信託受益権とが切り離され、名目上の所有権は受託者に移転し、信託受益権は受益者のものとなります。

金銭や有価証券等は、委託者の口座名義と別の「信託口口座」に移されるのが一般的です。

名目上の所有権と信託口口座を受託者が管理するため、仮に委託者が認知症等になり判断能力が衰えたとしても、その後も変わらず受託者が管理・活用等をすることが出来ます。

そのため、家族信託は「認知症対策」として効果が高い生前対策手法と言えます。

家族信託の基本については別トピックスにてまとめていますので、そちらも併せてご参照ください。

1-3.帰属権利者の指定によって遺言と同様の効果を生むことが出来る

冒頭にて、遺言代用信託では「遺言と同様」の効果を得ることが出来るとお伝えしました。

と言っても、基本的な仕組みは一般的な家族信託と何ら変わりありません。

ポイントは、「信託契約の終了事由」と「帰属権利者の指定」にあります。

家族信託は信託契約ですので、基本的に終了事由をどのように指定する事も可能です。

帰属権利者についても同様で、委託者の相続人ではない人を指定する事も出来ます。

遺言代用信託では、終了事由を「委託者の死亡による」と設定し、残余財産を承継させたい人を帰属権利者として指定します。

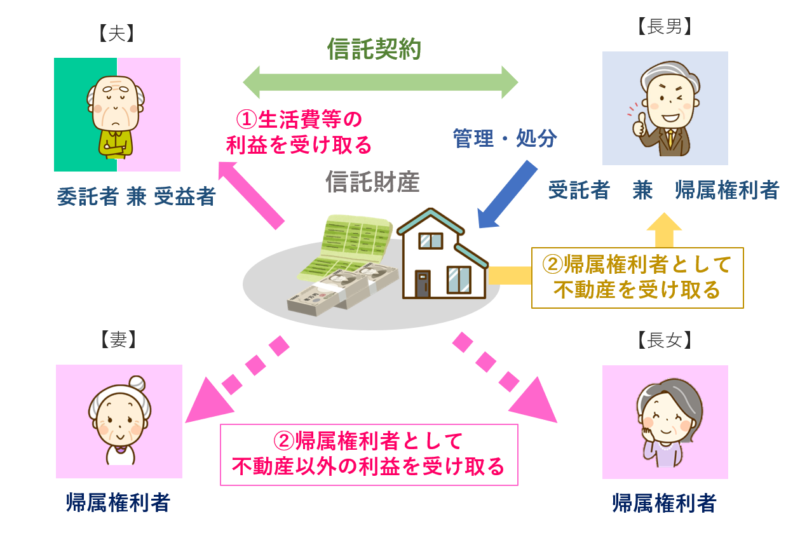

【事例1】

- 夫の認知症対策として家族信託を検討

- 亡くなった後の信託財産について不動産は長男に、金銭は妻と長女に渡したい

このように信託設計することで、委託者の死亡時に、帰属権利者として指定した人が残余財産を取得することが可能となり、これが「遺言と同様」の効果を発揮します。

なお、残余財産については、「この不動産についてはAに、金銭についてはBに」といった指定をすることも出来ます。

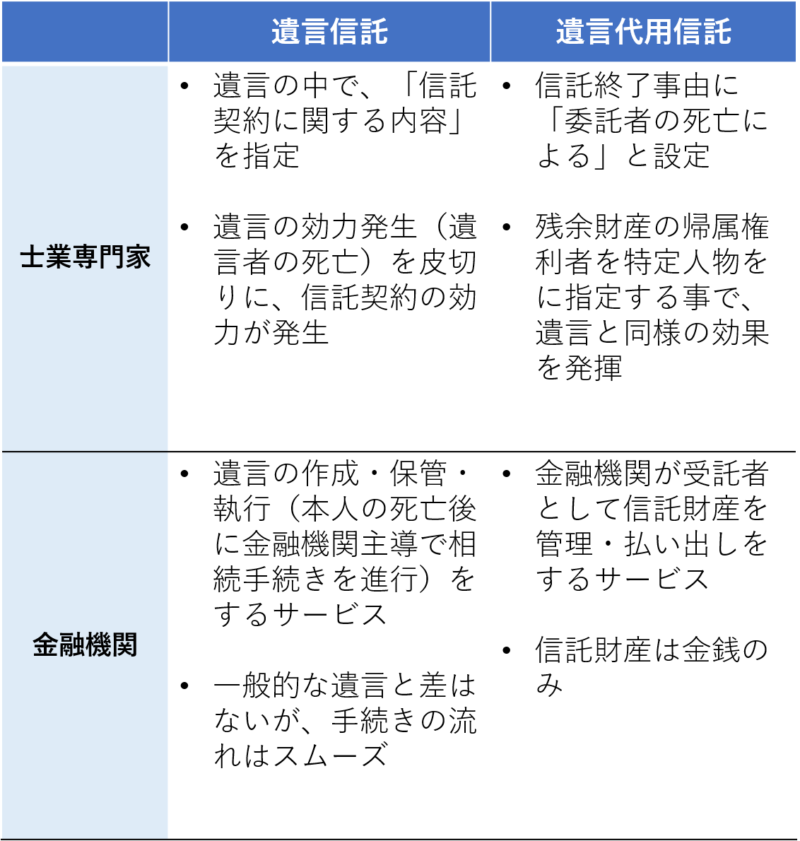

1-4.「遺言信託」との違いに注意

ややこしい事に、実は「遺言信託」という方法も存在します。

また、司法書士等の士業専門家がいうところの「遺言代用信託」「遺言信託」と、銀行や信託銀行が打ち出す商品としての「遺言代用信託」「遺言信託」も異なります。

金融機関が打ち出す「遺言信託」は、「遺言書」を作成して金融機関で保管する商品であり、「遺言代用信託」は金融機関が受託者として信託口口座を管理・払い出しをするという商品です。

各社特徴はありますが、自社の口座で取り扱える「金銭のみ」を対象としているケースがほとんどです。

司法書士等の士業専門家がいうところの「遺言信託」は、家族信託の契約内容を遺言書に記し、遺言者に相続が発生した時点で信託契約の効力が発生する、という家族信託の一種です。

混同してしまわないように、下記にまとめておきます。

2.遺言と家族信託の比較検討

遺言代用信託を活用することで、遺言と同様の効果を得られるとは言っても、そもそもの制度が異なりますので、両者の違いはいくつもあります。

ここで遺言と家族信託の違いを一つずつ確認していきましょう。

なお、どちらも本人の意思表示が前提となっているため、判断能力が衰えてからする事は出来ません。

2-1.効力発生の時期

遺言は制度の性質上、「遺言者の相続発生時」に効力が生じます。

言い換えれば、遺言の効力が発動した時には、遺言者はその効果を確認する事は出来ません。

一方、家族信託は信託契約の内容によって、効力の発生時期を自由に決めることが出来ます。

信託契約時から、委託者が認知症を発症してから、はたまた委託者の死亡時からでも可能です。

生前から効果を実感できるという点では、家族信託に軍配が挙がります。

2-2.財産の承継方法

遺言も家族信託も、それぞれ財産の承継方法について自由に決めることが出来ます。

ただし、遺言では一次相続、つまり受贈者については指定できますが、一度受贈者に財産が承継された後の二次相続先については、指定することが出来ません。

付言事項で、「将来は孫の○○に承継してほしい。」などと遺すことはできますが、法的効力は持たないため、あくまで想いを伝えるにとどまります。

一方、家族信託では、受益者の設定を第一受益者、第二受益者、と設定することで、数世代に渡って承継先を指定することが出来ます。

2-3.承継できる財産の範囲

遺言では、遺言者の財産の範囲を自由に決めることが出来ます。

「遺言者の財産全てを○○に相続させる」とすることも、「不動産Aについては長男○○に、不動産Bについては次男▲▲に、預貯金のすべては長女□□に相続させる」といった具合に、承継先を細かく指定する事も出来ます。

一方、家族信託については、信託財産の範囲内であれば、残余財産の帰属先を自由に指定することが出来ます。

ただしあくまで信託財産内の話であり、委託者固有の財産については対応できません。

また、帰属先を指定する事は出来ますが、そもそもの残余財産があれば、に限った話です。

【事例2】

- 委託者兼受益者:父

- 受託者:長男

- 信託財産:不動産と現金1,000万

- 帰属権利者:長女

- 信託の目的:父の認知症対策と生活費の管理

信託設計時に元気だった父は、信託開始後ほどなくして、認知症を患いました。

父の容態はどんどん悪化し要介護状態となったため、介護施設に入所する必要が出てきました。

さて、ここで受託者の長男は介護施設に入所させようとしたところ、施設の入居費用とその後の生活費が不足しそうなため、不動産を売却する事にしました。

信託の目的が認知症対策と生活費の管理である以上、介護施設受託者の判断は間違っているわけではありません。

このように、受託者の判断次第で残余財産そのものが目減り、又は無くなってしまう事もあり得ますので、必ずしも信託財産を帰属させることが可能、という訳ではありません。

2-4.実行の確実性

相続が発生すると、原則、遺産分割よりも遺言が優先されます。

とは言え、遺言の内容次第では、もらう側の相続人の負担が大きい場合もあり、受贈者を含む相続人全員の合意があれば、遺言を実行せず、新たに遺産分割をすることも可能となります。

また自筆証書の場合、遺言の形式要件を満たさずに無効となってしまうケースもあります。

そういった意味では、遺言をすれば必ず実行される、という訳でもないのです。

一方、家族信託は当事者間の契約で効力が生じるため、確実に内容の実現が期待できます。

2-5.遺言より家族信託が優先される

遺言と家族信託、両方の生前対策をしていて、特定の財産について重複してしまった場合はどうなるでしょう。

結論としては、どちらを先にしていたとしても、遺言より家族信託が優先されます。

事例で確認していきましょう。

【事例3】

■遺言→家族信託の順の場合

①父Aが「すべての財産を、長男Bに相続させる」旨の遺言を書いた。

②後になって、父Aと長女Cとの間で信託契約を締結し、契約の中に「父Aの死亡により信託は終了し、残余財産は長女Cに帰属させる」旨を定めた。

この場合、後から締結した家族信託の信託財産は、信託契約締結により、父Aの固有財産ではなくなります。

そのため、信託財産の残余財産については、帰属権利者である長女Cのものとなり、遺言については、信託財産を除く父Aの固有財産についてのみ効力が発生し、長男Bが相続する事になります。

【事例4】

■家族信託→遺言の順の場合

①父Aと長男Bの間で信託契約を締結し、「父Aの死亡により信託は終了し、残余財産は長男Bに帰属させる」旨を定めた。

②後になって、父Aは「すべての財産を、長女Cに相続させる」旨の遺言を書いた。

この場合、先述のとおり、信託契約締結により信託財産は父Aの固有財産と区別されます。

そのため、信託契約の残余財産は帰属権利者である長男Bのものとなり、それ以外の父Aの固有財産について遺言の効力が発生し長女Cが相続する事になります。

2-6.いずれにしても「遺留分対策」が重要

遺言・家族信託のいずれにしても、「遺留分対策」を怠ってはいけません。

財産の承継方法を自由に選択できるということは、裏を返せば、財産を多くもらえる人もいれば、全くもらえない人もいる、ということです。

兄弟姉妹以外の相続人には、民法で定められた「遺留分」という最低限の相続権が保証されており、遺留分を侵害した遺言や家族信託をしてしまうと、相続人間で争いが起こりかねません。

家族の事を想ってした生前対策が、家族の争いの引き金になってしまっては本末転倒ですので、遺留分には十分に配慮しましょう。

3.遺言と家族信託、「選択」するのではなく「併用」すると効果的

これまでに遺言と家族信託について比較検討してきましたが、それぞれにメリット・デメリットがある事もご理解いただけたかと思います。

家族信託は認知症対策として非常に効果的ですが、一方で信託財産の範囲外には対応できません。

よって委託者の固有財産の承継については遺言で対応する、というように、不足部分を補完するように「併用」することが求められます。

また、本人の生活を維持するための仕事や療養看護に関する契約等の「身上監護」については、いずれも対応が出来ない為、必要に応じて任意後見制度の利用を検討しましょう。

このように生前対策では、何かの手法に固執することではなく、必要に応じて使い分けることが重要となります。

そのため、生前対策をする上で、確かな知識と経験を持つ専門家に相談することをお勧めいたします。

当法人では、相続全般に対して知識と経験が深い資格者が、専門チームにて総合的なコンサルティングをご提供いたします。

是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談ください。

下記フォームよりお問合せ下さい。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。