不動産を所有している方のなかで、いわゆる『先祖代々の土地』をお持ちの方はいませんか??

脈々と引き継がれてきた財産を、ご自身も後継ぎにきちんと引き継ぎたい、という方も一定数いることでしょう。

相続による財産承継のひとつとして「遺言」がありますが、遺言では次の世代(子など)への指定はできますが、その後どうなるかを指定することはできません。

この記事では、家族信託を利用して複数世代に渡った財産承継のやり方を解説していきます。

1.『遺言』では数世代に渡った財産承継は出来ない

現在の日本の法制度において、財産承継の方法は大きく2つに分類されます。

- 所有者が生前に「贈与」するかたちでの承継

- 所有者の死亡による「相続」での承継

(死因贈与や売買等の方法もありますが、ここでは省略します)

なかでも、2の「相続」による承継方法として一般的なものに「遺言」がありますが、他の生前対策の手法と比較して、財産の所有者が単独で出来るためハードルが低い事が特徴と言えます。

しかし、遺言では次の世代への承継は出来ても、その次の世代を指定することが出来ません。

遺言者が指定した人(受遺者)は、遺言によって財産を承継すると、その時点でその財産の所有権は「受遺者」のものとなります。

当然、自分のものとなった財産の所有権をどのように承継していくかは「受遺者」の自由ですので、次の事例のような場合に、困った事態が発生します。

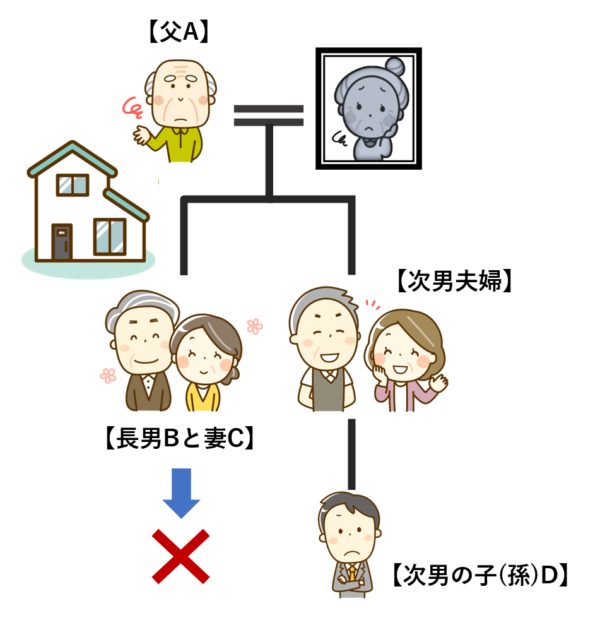

1-1.子のいない長男夫婦が土地を相続する事の問題

【事例】

- 父Aは先祖代々の土地を所有しており、長男B夫婦と同居している(母は既に他界)

- 長男Bに土地を継がせたいが、長男Bには子がおらず、配偶者である妻Cのみ

- 次男夫婦には孫Dがおり、最終的に孫Dにこの土地を継いでもらいたいと考えている

- 父Aの亡き後、将来、長男Bに相続が発生すると、相続人は長男の妻Cと次男の二人

- 長男の妻Cには姉弟がいる

上記の関係性では、下記のような問題が予想されます。

- 父Aが遺言を書くことで長男Bが土地を継げるが、その後どうなるのかを父Aは確認できない

- 子がいないことを考えると、長男Bが妻Cに財産をすべて相続させる旨の遺言を書く可能性は高い

- 長男Bの兄弟である次男には、長男の妻Cに対する遺留分請求の権利がない

- 長男Bに孫Dに土地を継がせるよう指示したとしても、実際にそうなるかは分からない

- 長男Bが孫Dに土地をのこす遺言を書いたとしても、長男の妻Cが遺留分を主張する可能性がある

- 次男に土地を継がせようとすると、同居中の長男Bと争いに発展する可能性が高い

このように財産の承継先が途中で途絶えてしまう場合、その後の承継先についての問題が発生しやすいのです。

2.家族信託を利用した、複数世代の財産承継の方法

先述のとおり遺言では、上記事例のようなケースに対応する事は難しいですが、ここで家族信託を利用した「複数世代の財産承継」の方法をご紹介いたします。

家族信託とは、次のような構造の信託契約の一種です。

- 委託者:財産を預ける(信託する)人

- 受託者:信託された財産の管理・運用等を行う人

- 受益者:信託財産から発生する利益を享受する人

家族信託の基本事項については、別のトピックスにて解説していますのでこちらからご確認ください。

→【遺産相続対策に効果的な家族信託の基本と具体的な活用方法】

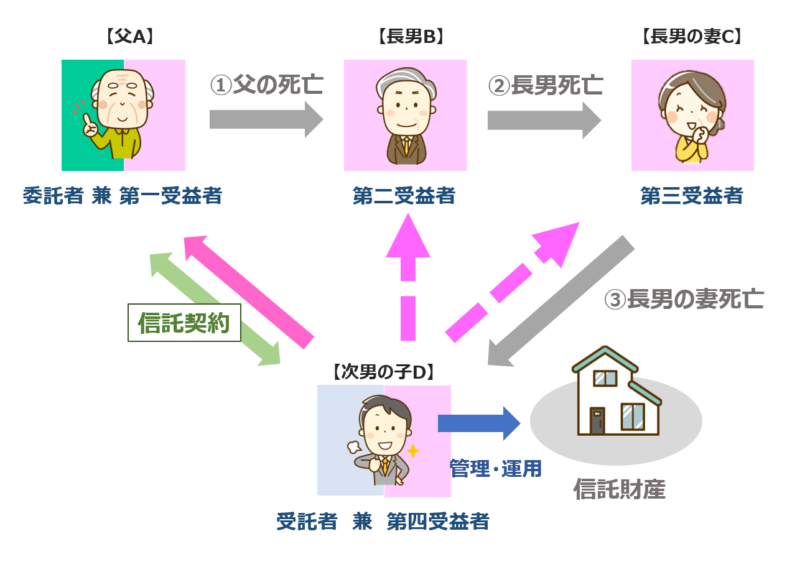

ここで複数世代に渡った資産承継をしたい場合、受益者を「第一受益者」「第二受益者」…と連続して設定することも可能です。

今回の事例の場合、次のような信託設計をしていきます。

- 委託者兼第一受益者:父A

- 第二受益者:長男B

- 第三受益者:長男の妻C

- 受託者兼第四受益者:孫D

- 信託財産:父Aが所有する土地及び建物

家族信託の設定時に「登記簿上の名目の所有権」は孫Dに移転し、第一受益者の父Aは「土地および建物の居住権」を受けることになります。

もし父Aが認知症になったとしても、受託者である孫Dがその後の信託契約の内容を管理・運用するため問題ありません。

父Aに相続発生後は長男Bにと、相続の発生を起因として「父A⇒長男B⇒長男の妻C⇒孫D」と受益権が連続して承継されるよう設定していきます。

この家族信託を利用するメリットは次のとおりです。

- 承継されていくのは「不動産の居住権」であり、すべての手続きは受託者である孫Dが単独で済ませることが可能

- 長男Bの後の受益者を長男の妻Cにすることで、妻Cのその後の生活環境の心配がない

- 長男の妻Cが亡くなった後は孫Dが受益者となるため、長男の妻の姉弟に所有権が流れることを防ぐことが出来る

このように家族信託を利用することで、遺言では出来ない「複数世代の財産承継」を叶えることが可能となります。

3.家族信託をする際の注意点

今回のように複数世代の財産承継としての家族信託の際は、いくつかの注意点も存在します。

ひとつずつ確認していきましょう。

3-1.「30年ルール」に注意

「30年ルール」とは、信託法第91条に規定されている、信託の効力を指します。

信託法第91条では、「信託開始時から30年を経過した以後に、前の受益者が死亡したことにより受益権を取得した者が死亡した場合、そこで信託は終了する。」とされています。

簡単に言えば、「信託開始時点から30年経過後は、受益権の新たな承継は1回しか認められない」ということになります。

先の事例で表すと、信託開始時点から30年経過時点で、第一受益者である父Aがまだ存命の場合、第二受益者である長男Bが死亡した時点で、信託終了となってしまうのです。

その場合、信託財産の帰属権利者が誰であるかによって不動産の承継先は変わってきますので、信託設計は十分に考慮して行う必要があるでしょう。

3-2.「相続税」に注意

一般的に家族信託では「委託者=受益者」となるケースが多く、この場合は実態として利益を受けている人が変わらないため、贈与税や不動産取得税はかかりません。

ただし今回の事例のような受益者連続型信託の場合、第一受益者が亡くなり第二受益者が受益権を取得する=第二受益者が受益権を「相続」することとなります。

不動産評価額によっては、受益権が基礎控除内で収まらない事もあり、その場合は第二受益者に「相続税」が課されます。

このように、第二受益者以降の人が相続税を負担する可能性も考慮し、家族信託以外の委託者固有の財産について遺言や生命保険等で、税負担分の対策をしておくと良いでしょう。

3-3.「遺留分」に注意

家族信託を設計する際に、「遺留分」の侵害には十分に注意する必要があります。

信託財産に不動産が含まれる場合、受益権の評価額は大きくなる傾向にあります。

受益者のその他の財産額によっては、相続人から遺留分の請求をされる可能性は否定できません。

遺留分については別のトピックスにて詳しく解説していますので、併せてこちらもご参照ください。

→【遺言における相続人の遺留分侵害額請求と和解勧告の関係性】

4.家族信託を含め、生前対策の際は専門家に相談すること

今回のように複数世代の財産承継を家族信託を使って行う場合、先の注意点にあるように税金の面、遺留分の面と、あらゆる点に考慮して信託設計をする必要があります。

せっかくの生前対策が無効とならないよう、家族信託を含め、生前対策の際にはまず専門家に相談するべきでしょう。

当法人では相続分野全般に特化した司法書士・行政書士が、提携税理士と共に、総合的なコンサルティングをご提供しています。

まずは一度、司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談ください。

下記フォームよりお問合せ下さい。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。