日本全国で高齢化が進んでいる現在、被相続人だけでなく、相続人も高齢であるケースが増えている印象を受けます。

ここで気をつけたいのが、『相続が発生して遺産相続手続きを進めている最中、相続人の誰かが亡くなってしまった』というケースです。

この場合の相続を『数次相続』(すうじそうぞく)と呼びますが、今回のトピックスでは数次相続が発生した際の相続人の確定方法や遺産分割協議、相続登記についてご紹介していきます。

1.数次相続とは連続して発生した相続のこと

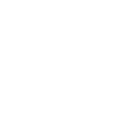

数次相続とは、被相続人が死亡した後、遺産分割協議や相続登記をしないうちに相続人が死亡してしまい、次の相続が開始された状況のことを指します。

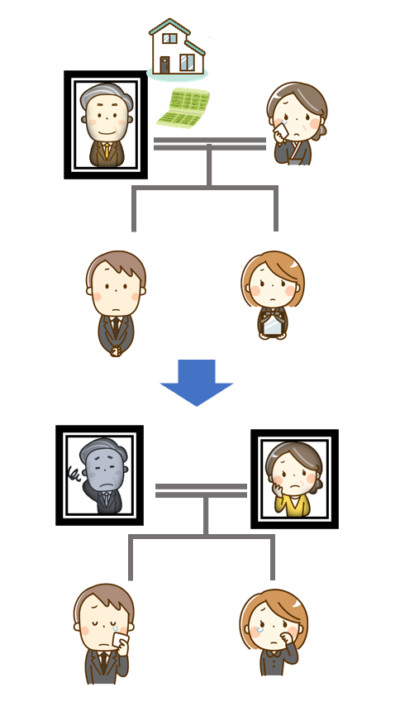

被相続人が亡くなった時点の相続を一次相続、相続人が亡くなった時点の相続人を二次相続といい、一次、二次と相続が2回以上続いて発生しているため数次相続といいます。

例えば、下記のような状況を数次相続と呼びます。

【事例1】

- 父に相続が発生、相続人は母と子2名

- 父が亡くなり遺産分割協議をしないうちに、相続人の一人である母が亡くなった

父の相続財産についての遺産分割協議は、相続人である母と子供達で行います。

しかし、この協議の前に母が亡くなってしまった場合、残された子供達の相続財産について父の遺産分割協議だけでなく、母の財産の遺産分割協議を行う必要があります。

母の相続財産の中には、相続するはずであった父の相続財産も含まれるということになります。

つまり、子供達の行う遺産分割協議には、父→母&子2名、母→子2名という2回の相続分が含まれるというわけです。

1-1.数次相続と代襲相続との違い

代襲相続とは、本来相続人となるはずの子または兄弟姉妹が、相続の開始前に亡くなっていたり、相続廃除・欠格により相続権を失っていたときに、その人に代わって、その子供が相続人となることです。

代襲相続については別のトピックスにて解説していますので、そちらも併せてご参照ください。

数次相続と代襲相続の違いのポイントは、相続人が亡くなった時期が被相続人よりも前か後かで法定相続人の範囲が異なる、という点です。

下記の事例をご覧ください。

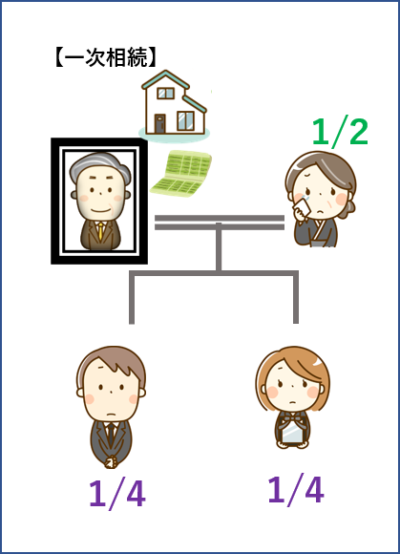

【事例2】

- 父に相続が発生、相続人は母と子3名

- 父が亡くなり遺産分割協議をしているうちに、相続人の一人である長男が亡くなった

- 長男には配偶者と子2名がいる

この事例で発生した数次相続では、亡くなった長男の相続人である長男の配偶者と子2名が父の一次相続に参加し、計6名で遺産分割をします。

それと同時に二次相続として、長男固有の遺産相続についても、長男の配偶者と子2名の計3名で遺産分割をしていきます。

仮にこの事例で、相続人である長男が父より先に亡くなっていたとしましょう。

この場合は代襲相続となり、代襲相続人である長男の子2名が長男の代わりに一次相続に参加し、計5名の遺産分割で終了となります。

代襲相続の場合、長男の配偶者は代襲相続人になる事はできません。

2.数次相続を放っておくとトラブルの元になる

遺産分割協議自体はいつまでに行うというルールは特にありません。

しかし、相続は人が亡くなる度に発生しますので、長期間遺産分割協議をしないままでいると、一定の時間経過とともに複数の相続が発生してしまいます。

この場合、被相続人や共同相続人が多数となり権利関係が複雑となってしまう可能性があります。

【事例3】

- 子のいない夫婦に相続が発生、相続人は妻と兄弟姉妹3名

- 兄弟のうち長男は既に亡くなっており、代襲相続人の子が1名

- 遺産分割協議中に長女にも相続が発生、長女には配偶者と子が2名

一見すると珍しい相続関係に思えますが、近年ではさほど珍しいものでもありません。

この関係性ですと、一次相続である夫の相続人は妻と次女、長男の子、長女の配偶者と子2名と、計6名での遺産分割協議をする必要があります。

兄弟姉妹の関係性によっては、遺産分割がまとまりにくい事は容易に想像がつきますね。

更には、数次相続が進むと、実際には全く面識が無い者同士が相続人として協議の場に参加する事もあり、そうなるとますます遺産分割が難航するケースがほとんどです。

実際に当法人で手掛けた事例においても、遺産分割協議を行う際に最終的に20数名の相続人が判明し、誰が誰の相続人でどのように遺産を分割すべきかという点で困難を極めたケースがあります。

遺産分割協議は相続が発生したらできるだけ早めの対応をすべき、という事が分かりやすい事例です。

3.数次相続の場合の相続手続き

数次相続の場合でも、一つずつの相続手続きの考え方は基本的に違いはありません。

ただし、細かい部分の考え方を間違えると、取り返しのつかない事態にもなりかねません。

順を追って確認していきましょう。

3-1.法定相続人の確定

法定相続人の確定には、被相続人の出生から死亡までのすべての戸籍謄本等を取得し、法定相続人全員の現在戸籍を取得します。

ここで代襲相続や数次相続が発生している場合は、その亡くなった相続人に対しても出生~死亡まですべての戸籍謄本等を取得し、その代襲相続人や数次相続人の分の現在戸籍を取得します。

前項でも述べたように、代襲相続と数次相続では相続人の範囲が異なりますので注意しましょう。

3-2.遺産分割協議書の作成(遺言がない場合)

遺産分割協議は法定相続人全員で行います。

遺産分割協議書は本来必ず作成しなければならないものではありませんが、不動産などの所有権の移転登記をする際の必要書類となりますし、また、相続税申告にも添付書類として提出が必要となります。

数次相続の場合の遺産分割協議では、下記の2種類の方法があります。

- 複数の相続を一通の遺産分割協議書にまとめて作成する

- 一次相続、二次相続と被相続人毎に別々に作成する

どちらの方法でも手続き上の問題はありませんが、故人の財産を開示することや、混乱を避けることを考慮しますと、別々の分割協議書を作成することをお勧めします。

数次相続の遺産分割協議書の書き方

遺産分割協議書では冒頭部分に被相続人の氏名、生年月日、死亡年月日、住所、本籍地などを記載します。

数次相続が発生している遺産分割協議書の場合、一次相続の被相続人の次に二次相続の被相続人の氏名等を記載しますが、肩書を「相続人兼被相続人○○○」と記載します。

【記載例】

相続人兼被相続人 ○○○○(昭和○○年○○月○○日生まれ)

死亡日 平成○○年○○月○○日

本籍地 ○○県○○市○○町○丁目○番○号

最後の住所地 ○○県○○市○○町○丁目○番○号

相続人の署名欄についても、通常の肩書は「相続人 ●●」となりますが、二次相続で相続人となった場合は相続人としての地位が重複してしまいます。

そのため記載は「相続人兼被相続人○○の相続人 ●●」と書く必要があります。

【記載例】

住所 ○○県○○市○○町〇丁目〇番○号

相続人兼被相続人○○○○の相続人 ●●●● 実印

住所 ○○県○○市○○町〇丁目〇番○号

相続人兼被相続人○○○○の相続人 □□□□ 実印

3-3.相続登記(不動産がある場合)

相続登記とは、登記事項証明書(登記簿謄本)に記載されている不動産の所有者の名義を、被相続人から当該不動産を相続する相続人の名義に変更する手続きのことです。

相続登記には以下のような書類が必要となります。

【相続登記の必要書類】

- 被相続人の出生~死亡までのすべての戸籍謄本等

- 相続人の現在戸籍謄本

- 相続人全員の住所証明(住民票の写し等)

- 相続人全員の署名・実印押印済みの遺産分割協議書

- 相続人全員の印鑑証明書

- 相続する物件の情報(登記簿謄本)

- 固定資産税の評価証明書

ここで注目して頂きたいのは、「相続人全員の署名・実印押印済みの遺産分割協議書」が必要な点です。

遺産分割協議書を書くには遺産分割協議がまとまっていることが前提ですので、言い換えると、遺産分割協議がまとまらない状況の中では相続登記をすることはできません。

①数次相続の登記申請は個別にするのが原則

相続登記の原則は、亡くなった所有者からその相続人へと所有権を移転するのが原則となります。

『何を当たり前な事を…』と思った方もいるかと思いますが、次の事例をご覧ください。

【事例4】

- Aについて相続が発生、相続人は妻B、長男C、長女Dの3人

- Aは投資用不動産を所有しており、長男Cと長女Dで1/2ずつ共有する予定

- 遺産分割協議がまとまる前に長男Cが死亡、長男Cには配偶者Eと子Fがいる

- 最終的に長女Dが1/2、配偶者Eが1/4、子Fが1/4で相続する事になった

不動産について長女D、配偶者E、子Fで共有する事となりましたが、この時、相続登記としては『A→D1/2、E1/4、F1/4』と名義変更する事はできません。

この場合、『A→C1/2、D1/2』『Cの持分1/2→E1/4、F1/4』と二段階に分けて申請する必要があるのです。

②中間省略登記が認められる場合もある

先述のとおり、不動産登記においては「順番どおりに登記しなければならない」ので、複数の権利移転があったときに中間の登記を省略し当初の名義人Aからいきなり最後の名義人に変更する、いわゆる中間省略登記は原則として認められていません。

ただし数次相続の場合、要件を満たせば例外的に中間省略登記が認められています。

- 中間の相続人が1名のみ場合

- 中間の相続人は複数いるが、そのうちの1名のみが単独相続する場合

事例4の場合ですと、仮に遺産分割の際に長男Cが単独で相続する場合であれば、その後のE、Fが相続する際に、『A→E1/2、F1/2』と一回の登記申請で済む可能性があります。

中間省略登記のメリットは、

- 手間がかからない

- 登録免許税を節約できる

という2点が挙がります。

ただし、そもそも中間省略登記が認められるかどうかを判断するのは非常に専門的な話になりますので、司法書士に相談するのが無難でしょう。

3-4.相続税申告(必要な場合)

相続税申告については下記の点を考慮しておきましょう。

こちらもそれぞれ確認していきましょう。

①申告と納税義務が引き継がれる

申告義務のある人がその申告書を提出前に死亡した場合、その相続人が申告及び納税義務を引き継ぐことが規定されています。

したがって事例4の場合では、Aの相続税申告での長男Cの申告と納税義務はその相続人である配偶者Eと子Fに引き継がれることになります。

②相続税の申告期限が延長される

相続税の申告期限は、被相続人が死亡したことを知った日の翌日から10か月以内とされています。

数次相続が発生した際に、提出義務者が提出期限前にその申告書を提出せずに死亡した場合、その相続人の申告期限は、提出義務者の死亡を知った日から10か月以内に延長されます。

ただし、他の相続人の申告期限は規定通りですので混同しないように注意が必要です。

③基礎控除は増えない

相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」で計算されます。

法定相続人の数が増えると控除額も多くなりますが、数次相続の場合は、被相続人の相続が発生した時点での法定相続人の数で計算しますので増えることはありません。

事例4ですと、本来の法定相続人は妻B、長男C、長女Dの3人ですので、基礎控除額は4,800万円となります。

④相次相続控除が受けられる

相次相続控除とは、被相続人が相続開始前10年以内に、相続等で取得した財産に相続税が課されていた場合、その被相続人から財産を取得した人の相続税額から、一定の金額を控除する制度です。

同じ財産に相続税が二重課税されることで相続人の負担が過重になるのを調整する制度で、数次相続においてもこの相次相続控除は適用されます。

なお数次相続と相次相続の違いは「相続税申告を終えた後かどうか」です。

相次相続は、遺産分割から相続税の申告まで完全に終えた後に、2回目の相続が起きたときに使います。

4.数次相続でも相続放棄は可能

相続財産は、現金や預貯金、不動産などのプラス財産だけでなく、借金やローンなどのマイナス財産も承継します。

負債が多い場合には相続人にとって負担となるため、相続人は家庭裁判所への相続放棄の申立てをする事で、相続権を放棄できます。

相続放棄をした場合、その被相続人の相続について「初めから相続人ではなかった」と扱われます。

数次相続においては二次相続の相続人は2つの相続権を持つことになり、それぞれについて相続放棄と相続の承認が可能です。

例えば多額の借金がある祖父が亡くなり、続いて相続人であった父が相続放棄をする前に亡くなったケースでは、子どもは祖父の相続を放棄して父の遺産のみ相続することも可能です。

ただし、二次相続を放棄して一次相続のみを承認することはできません。

二次相続の父の相続を放棄した時点で最初から相続人ではなかったと扱われるため、一次相続の祖父の相続についても当然相続人ではなくなってしまうからです。

なお数次相続と相続放棄については別のトピックスにてご紹介していますのでそちらもご参照ください。

数次相続が発生すると、相続人調査・遺産分割協議・相続登記のどれをとっても手続きが複雑化してしまいます。

早い段階で対処しておけばすんなり遺産分割できたはずなのに数次相続になってお手上げ状態になってしまった、というケースは多々見受けられます。

相続が発生した際には、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、まずはご相談ください。

下記フォームよりお問合せ下さい。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。