日本では相続税の節税対策として、従来から養子縁組が推奨されて来ました。

なぜ、養子縁組が節税対策として推奨されるのでしょうか??

それは、養子縁組が相続税の課税方法や、相続税法上の生命保険の非課税限度額・死亡保険金の非課税限度額と密接に関連しているからなのです。

今回は相続と養子縁組の関係性について触れていきたいと思います。

1.養子縁組と相続税の特殊な関係性

まず相続税は、遺産の額が『3,000万円+600万円×法定相続人の数』で算出された基礎控除額を上回った場合にのみ課税がされます。

ここで算出された額を遺産総額が下回れば、相続税の申告や相続税の納税は不要となります。

ですので、お子さんが沢山いらっしゃるご家庭は、相続税がかからないご家庭も一定数いらっしゃいます。

民法上、養子は実子と同様に相続権がありますので、上記の基礎控除額の計算上、法定相続人の数に算入されます。

ただし、民法では何人養子にしても限度はありませんが、税法上の基礎控除額の計算においては、実子がいる場合は一人まで、実子がいない場合は二人まで、という限度があります。

これは、相続税逃れのための養子縁組を防ぐ為と思われます。

→【遺産分割時の相続人の法定相続分の計算方法とは?司法書士が事例解説】

さらに、養子が法定相続人となることから、相続税法上、下記のメリットも得られます。

①生命(死亡)保険金の非課税限度額がアップする

非課税限度額=500万円×法定相続人の数

②死亡退職金の非課税限度額がアップする

非課税限度額=500万円×法定相続人の数

生命(死亡)保険金及び死亡退職金は、受取人固有の財産と考えられ民法上の考えでは、原則、遺産を構成しません。

しかし、税法上は生命保険金・死亡退職金共に、受取額が『500万円×法定相続人の数』で算出された額を上回れば、その上回った額を遺産と捉えていきます。(みなし相続財産)

ですので、法定相続人が多いということは、生命保険金・死亡退職金の非課税限度額をアップさせ、ひいては相続税を抑えることができるのです。

上記の事から、相続税の節税のみを考慮すれば、養子縁組も効果的な方法かもしれません。

2.養子縁組が争いの種になる事もある

しかしここでひとつ気をつけないといけない事があります。

養子縁組は市町村役場に養親と養子が届出用紙を提出していくのみ(証人2名の署名捺印は必要)で受理されるため、他の家族から同意を取らずに届け出がなされる場合も少なくありません。

養子縁組をする事で節税の効果は期待できますが、他のご家族に話をしないまま養子縁組をすると、一歩間違えれば裁判沙汰になるほどの相続争いの種を蒔くことになります。

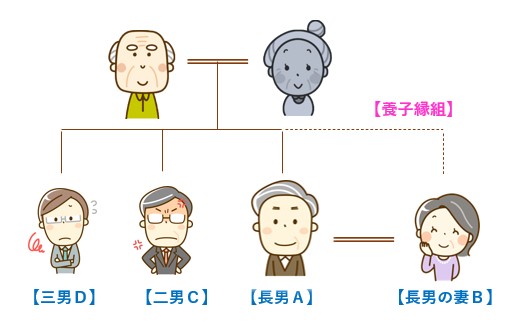

下記の家系図で、実際に考えてみましょう。

≪長男Aの妻Bが被相続人と養子縁組しているケース≫

この場合、被相続人と妻Bが二男C、三男Dに何の話もしないまま養子縁組届を提出すると、二男C、三男Dとしては、自己の法定相続分が減ることとなりトラブルになることは必然と言えるでしょう。

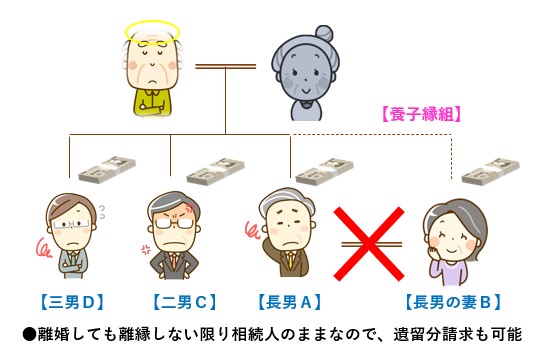

さらに、上記の様に自分の子の配偶者を養子とすると、ABが離婚をすると、Bは離婚をしたのに、Aの親の相続人という関係を作り出してしまいます。

ですので、各種リスクを想定の上、各専門家の意見を踏まえ、養子縁組は慎重に検討したほうが良いと言えます。

一般的に、相続対策というと、如何に相続税を安くするかということに目が行きがちですが、当法人では、相続対策を検討している方に対しては、「相続対策とは、①争続対策、②納税対策、③節税対策の3つがあり、対策を考える順番もこの順番で考えた方が良いですよ!」とお話しするようにしています。

争続対策(誰が何をどのように取得するか)を考えずに、節税対策のみが先行している場合は、実際の相続の際に揉めて泥沼化することが多いからです。

本当に、節税を意識して養子縁組をする場合は、後々の争続を意識して遺言とセットにする等、専門家のアドバイスを受ける事をお勧めします。

当法人では、相続税に強い税理士と争続対策・納税・節税対策を意識したアドバイスを日々しております。

是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

下記フォームよりお問合せ下さい。

エラー: コンタクトフォームが見つかりません。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。