1.団体信用生命保険(団信)に入っていれば相続人がローンを肩代わりする必要はない

2.団体信用生命保険の契約者は金融機関で一般の死亡保険と仕組みが異なる

3.団体信用生命保険非加入の場合、ローン残額は相続人の債務となる

4.団体信用生命保険加入者でも返済免除にならないケースがあるので注意

不動産を購入する際の選択肢として、現金一括よりは、住宅ローンを利用するケースの方が多いのではないでしょうか。

「念願のマイホームを購入した。」

「実家の土地を相続したから、新しく家を建て替えた。」

「両親との同居を機に、実家を二世帯住宅に大規模改装した。」

など、ローンを組む理由は様々ですが、身内の不幸というものは、ある日突然に起こりうるものです。

今回のトピックスでは、住宅ローン契約者(債務者)が、ローン返済期間途中で亡くなってしまった場合の手続きについてご紹介いたします。

1.団体信用生命保険(団信)に入っていれば相続人がローンを肩代わりする必要はない

住宅ローン契約者の多くは20~30代と比較的若い方が多いでしょう。

例えば妻が専業主婦で子供がいる家庭で、住宅ローン契約者の夫が突然亡くなってしまった場合、残された妻が住宅ローンの返済を肩代わりするとなっては大変ですよね。

そのような万が一の状況を考慮し、現在ほとんどの金融機関で、住宅ローンを組む際に団体信用生命保険(通称:団信と呼ばれています)への加入を義務付けています。

1-1.団体信用生命保険は『家族の命綱』

団体信用生命保険とは、住宅ローン契約者が『死亡または高度障害の状態』になった場合に備えられる保険です。

住宅ローン契約者(債務者)が死亡、または高度障害の状態になった場合に保険が適用され、住宅ローンの残債を支払う義務が免除され、家族はそのまま住宅に住み続けることができます。

住宅ローンは最長35年など、長期間の返済が想定されています。

そのため、途中で事故にあったり、重い病気になったりする可能性はゼロではありません。

そのような事態に陥った際に家を残し、生活をある程度守ることができる、いわば『家族の命綱』とも言える保険なのです。

2.団体信用生命保険の契約者は金融機関で一般の死亡保険と仕組みが異なる

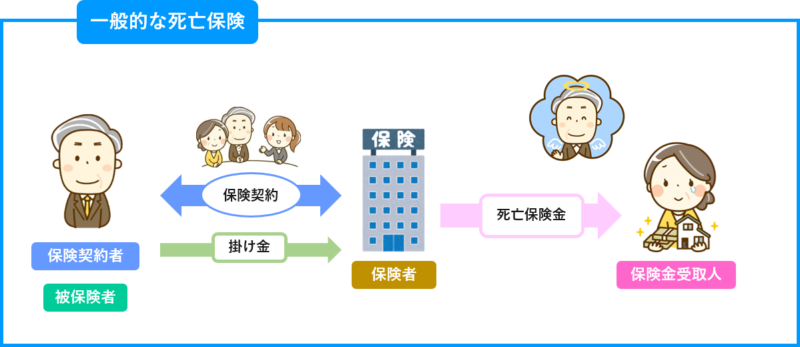

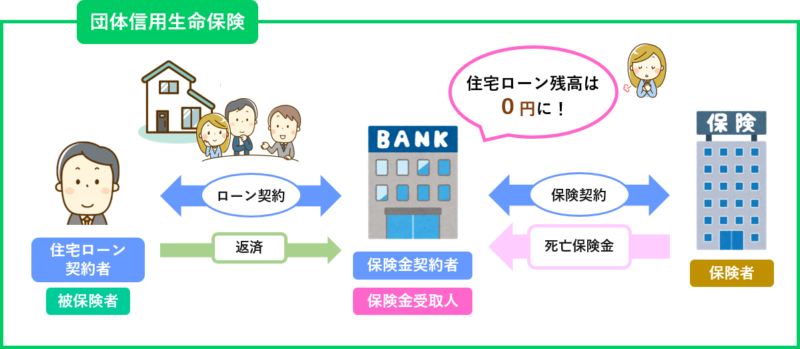

団体信用生命保険の契約関係は、一般的に「死亡保険」と言われる保険の契約関係と少々異なります。

一般的な死亡保険

上記の図ように、夫に死亡保険をかけ受取人が妻の場合、契約関係は次のとおりです。

≪保険契約≫

- 保険契約者 :夫

- 保険者 :保険会社

- 被保険者 :夫

- 保険金受取人:妻

団体信用生命保険

団体信用生命保険の場合、契約関係は次のとおりです。

住宅ローン契約と団体信用生命保険契約が組み合わさったような契約関係になります。

≪ローン契約≫

- ローン契約者(債務者):夫

- ローン融資者(権利者):金融機関

≪保険契約≫

- 保険契約者 :金融機関

- 保険者 :保険会社

- 被保険者 :夫

- 保険金受取人:金融機関

※保険金はローン返済の残額に充当される

被保険者であるローン契約者に万が一のことがあった場合、保険会社が保険金受取人である金融機関に対して、住宅ローンの残高に相当する保険金を支払います。

その結果、住宅ローンの残債がゼロになるという仕組みです。

保険料について

基本的に団体信用生命保険の保険料は金融機関が負担し、住宅ローン契約者が追加で支払う必要はありません。

ですが実際は、保険料相当額は住宅ローンの金利に予め含まれている場合が多いです。

ただし、疾病保障の特約が付いているなど、保険の種類によっては住宅ローンの適用金利に上乗せ、または別途保険料がかかるケースもあります。

契約条件

住宅ローン契約者が、病気や事故などで支払いが困難になってしまう場合に備えて、ほとんどの金融機関で住宅ローンの契約は団体信用生命保険への加入が必須条件となっています。

しかし、生命保険であるという特性上、被保険者の健康状態によっては加入できないケースもあります。

また、加入できるのは契約時だけで、基本的に途中からの追加契約はありません。

3.団体信用生命保険非加入の場合、ローン残額は相続人の債務となる

もし、団体信用生命保険に加入していないと、万が一のことがあっても住宅ローンがそのまま残ることになります。

住宅ローンの残債は、法定相続分に応じて法定相続人全員に相続されるのが原則です。

先の事例で言えば、ローン契約者である夫が亡くなり、その時点でローン残高が1,000万円あった場合、残された妻子がこの1,000万円を返済していく義務を負います。

住宅ローンの返済が滞ると、せっかくの家を手放すことになりかねません。

団体信用生命保険は住宅購入にあたり、非常に重要な保険と言えるでしょう。

なお、家の売却代金や他の相続財産全部を当てても、住宅ローン残債を返済できない場合は、「相続放棄」という手段もあります。

ただし相続放棄をする場合、預貯金等のプラスの財産もすべて放棄する事になりますので、専門家に相談することをお勧めいたします。

4.団体信用生命保険加入者でも返済免除にならないケースがあるので注意

団体信用生命保険に加入している場合でも、次に挙げた理由に該当する場合、保険金が支払われない可能性ありますので注意が必要です。

- 契約時に告知した健康状態等が事実と異なるケース

- 死亡原因が『保険金狙い』と判断されるケース

- 住宅ローン支払いを延滞し失効しているケース

上記1,2についてはいわゆる「保険の免責事由」に該当します。

2の代表的なものに、「保険の責任開始期から1年以内の自死」があり、相続人が故意に死亡させた場合も同様です。

また3については、元々、団体信用生命保険に加入していた場合でも、保険料の支払いを一定期間延滞してしまった為に契約が失効してしまう危険性がありますので注意しましょう。

5.ペアローン・親子リレーローンの場合は返済免除となる範囲が異なる

住宅ローンを組む際、

- ペアローン:夫婦(親子)など複数人がローン契約

- 親子リレーローン:親子二世代に渡りローン返済を行う契約

といった複数人でのローン契約をする場合もあります。

この場合、残りのローン返済が免除されない、または一部のみ返済免除となるケースがあります。

ペアローン

不動産の購入金額に単身でのローン可能金額の上限が届かない場合や、夫婦(親子)など共同名義で所有したい場合に、ペアローンでそれぞれがローン契約を組む、というケースがあります。

この場合、それぞれが団体信用生命保険に加入しますが、どちらかが亡くなった場合にローン返済免除となるのは死亡した方の部分のみとなります。

親子リレーローン

親子リレーローンの場合、団体信用生命保険に加入できるのは後を引き継ぐ子供のみ、とされているケースが多いです。

元より返済を親→子の順で引き継ぐ形を取っているため、親が亡くなった時点ではローン返済は免除とならず、ローン残額はそのまま子が引き継いで返済を続けます。

ただし、種類によっては一定の条件下で親が団体信用生命保険に加入出来るものもあります。

代表的なもので『フラット35(住宅金融支援機構と民間金融機関が連携)』があり、こちらは親が死亡した時点でローン全額の返済が免除されます。

→住宅金融支援機構|債務弁済される場合、債務弁済されない場合

6.団体信用生命保険加入者死亡後の手続きの流れ

金融機関や相続の内容によって多少違いはありますが、住宅ローン返済免除の手続きの流れは次のとおりです。

それぞれ順を追って見ていきましょう。

6-1.金融機関に住宅ローン契約が死亡した旨を連絡

ローン契約者が死亡した旨を、契約している金融機関に連絡しましょう。

このとき、ローン契約書や不動産登記簿には「○○信用保証会社」となっているケースもありますが、実際にローンを組んだ金融機関に連絡すれば問題ありません。

6-2.金融機関に必要書類を提出

金融機関に連絡後、郵送または店舗窓口にて今後の流れと必要書類に関する案内を受け取ります。

【保険会社の審査書類の例】

- 団信弁済届(死亡用)

- 死亡証明書(または死亡診断書、死体検案書の写し)

- ローン契約者の死亡の記載のある戸籍謄本(除籍)または住民票の除票

死亡時の状況や時期によっては追加書類を求められることもあります。

6-3.保険会社の審査後にローン完済、金融機関より完済関係書類が届く

金融機関に必要書類提出後、保険会社による審査が行われます。

審査機関は概ね1~2ヶ月程度かかりますが、審査が完了するまでは住宅ローン返済を継続しなければならない点に注意です。

仮に審査が通らなかった場合に、前述のとおり、相続人には返済義務が残ります。

その際に支払停止していた期間は延滞期間として扱われてしまうからです。

審査が完了し無事に保険金が支払われた場合、死亡後に支払った分は返還されます。

ローンが完済されると、金融機関から完済を証明する書類一式を受け取ります。

その際、書類受取時に、

- 書類受領に関する申出書

- ローン契約者と書類受取人の相続関係を証明する戸籍謄本等

が必要となる場合もあります。

6-4.不動産の所有権移転登記および抵当権抹消登記手続きを行う

ローン完済書類を受け取って終了、ではありません。

最後に最も大事な、不動産の所有権移転登記と抵当権抹消登記の手続きを行う必要があります。

金融機関によっては、確実に不動産を相続することの証明として、相続登記(所有権移転登記)を済ませてからでないと完済証明書類を受け取れない場合もあります。

ただし、その場合でも、相続人全員の署名捺印済みの遺産分割証明書と印鑑証明書を提出する事で受け取れるケースが多いようです。

団体信用生命保険加入者が亡くなった場合、相続人に未成年者が含まれる場合も多いでしょう。

未成年者がいる場合の遺産分割についてはこちらをご参照ください。

また、所有権移転登記と抵当権抹消登記は同時に申請することが出来ますので、それ以外の相続手続きも併せて司法書士等の専門家に依頼する事をお勧めいたします。

7.相続発生後のローン完済手続きと登記申請はお早めに!!

相続発生後のローン完済手続きは出来るだけ早く済ませることをお勧めいたします。

保険会社からの保険金が下りるまではそのままローンの支払いを続けなくてはなりませんし、ローン契約者の死亡が金融機関に伝わると、故人の口座が凍結される事になります。

その結果、のこされた家族の生活環境が苦しくなってしまう危険性があります。

また、相続手続きは思いのほか内容が複雑なものも多く、書類取得に手間と時間を要しますので、相続専門の司法書士・行政書士に依頼するのも良いでしょう。

下記フォームよりお問合せください。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。