鴨宮パートナーズでは提携税理士と手続き面と税務面を踏まえ、総合的なコンサルティングをご提供いたします。

生前贈与とは

生前贈与とは、生前に自分の財産を家族や他人に無償で与える(贈与する)ことをいいます。

贈与者

自分の財産を贈与する人

(財産をあげる人)

受贈者

贈与者から財産を受ける人

(財産をもらう人)

財産を生前に譲ることにより、将来自分の相続人にかかる相続税を減らすことに繋がるため、相続税対策のひとつの手段として有効だとされています。

ただし、税務上の贈与が成立するには一定の要件があり、財産を受け取った側には贈与税が発生する為、生前贈与を検討する際には、その後の相続手続きはもちろん二次相続まで見据えておく必要があります。

生前贈与はこんな方にオススメです。

ご自身が若いうちから、計画的に財産を承継したいと考えている方。

相続人が多く、遺産分割協議の際に揉めることを危惧している方。

財産額が多く、将来の相続税が発生する可能性が高い方。

子や孫が必要な時に、まとまった資金を用意してあげたい方。

特定の人に財産を遺したいと考えている方。

生前贈与のメリット

生前贈与をすることで、以下のようなメリットが期待できます。

控除や特例を使って贈与税を節税できる

生前贈与の最大のメリットは、基礎控除や特例などを使うことで贈与税を大幅に節税できることです。生前贈与をすることで、贈与者(財産をあげる人)の財産総額は減ることになり、ゆくゆくの相続発生時の相続税を下げることに繋がります。

財産をのこす相手を自由に選ぶことができる

遺言をすることで、特定の相続人や相続人以外にも財産をのこすことはできますが、それはあくまで自分が亡くなった後のできことです。

遺言には遺留分(法定相続人が自分の財産権を主張できる権利)があり、仮に特定の相続人に「すべての財産を渡す」としていたとしても、他の相続人によって遺留分を主張された場合、その分だけ残せる財産額は少なくなります。

生前贈与では、財産を渡す相手を自由に選ぶことができますので、もしゆくゆくの相続の際に争いになりそうなときには、財産をのこしたい相手にできる限りの生前贈与をしておくことで、遺留分対策となります。

贈与する時期を自由に選ぶことができる

生前贈与では、必要なタイミングで、必要な分を子どもや孫などに渡すことができます。

自分がいつ亡くなるかは誰にも予想できないため、相続の場合、多くの財産をお持ちの方でも肝心な時に必要な財産を渡すことができません。

進学・結婚・住宅購入など、まとまったお金が必要なタイミングで財産を活用できることは、受け取る側からしても大きなメリットといえるでしょう。

生前贈与と相続の違い

よくある質問が、「生前贈与と相続の違いはなにか?」です。詳しく説明していきます。

生前贈与

生前贈与は自分が生きている間に自分の意思で財産を配偶者や子、孫などに贈与する(あげる)ことです。

贈与する相手は配偶者や子などの法定相続人に限らず、孫や兄弟姉妹、お世話になった知人など自由に選択できます。

贈与する財産に発生する税金を『贈与税』といい、受贈者(もらう人)が納税義務を負います。

※条件により課税されない場合があります。

相続

相続は自分が亡くなった時点(相続発生)で、相続人(配偶者や子など)に財産を承継する(のこす)ことです。

原則として、配偶者および法定相続人(子、親など、相続発生時の親族関係によって異なる)のみが遺産分割協議によって財産を承継できます。

※遺言をのこしている場合、法定相続人以外にも財産をのこすことが可能です。(遺贈)

相続する財産に発生する税金を『相続税』といい、財産を取得する相続人が納税義務を負います。

自分が亡くなることで発生するので、遺言をのこしていない場合は希望通りに財産が承継されているか確認することができません。

生前贈与を行うことで、自分が生きているうちに、あげたい人に財産を渡すことができ、贈与者の死後の親族間の争いを回避・軽減する効果が期待できます。

また、受贈者(もらう人)にとっては、相続に比べ早期に資産が手に入る為、住宅の購入や教育費などの負担軽減となり、ひいては経済活性化に繋がるという国にとってのメリットがあります。

生前贈与による節税対策

生前贈与の主な目的として相続税の節税対策が挙げられます。

生前贈与を行うことで、将来の相続財産を先渡しして、相続税の対象となる課税価格を下げることができます。

一方で、生前贈与された財産に対しては贈与税が課されます。そのため、相続税と贈与税を試算し、どちらが相続対策として節税効果を発揮するのか、確認する必要があります。

受贈者(財産をもらう人)が1月1日~12月31日までの1年間に受け取ったすべての財産の合計額に贈与税が課されますが、生前贈与を受ける際に、『暦年課税』または『相続時精算課税』のどちらかの課税方法を選択することができます。

暦年課税

受贈者が個人の場合、年間に110万円までの非課税枠(基礎控除額)が適用されます。

暦年課税を選択した場合、110万円までは贈与を受け取っても贈与税がかからず、110万円を超過した分に対してのみ贈与税が課税されます。

年間110万円以内⇒贈与税の申告・納税が不要

年間110万円超過⇒その年の翌年の2月1日~3月15日の間に贈与税の申告・納付が必要

相続時精算課税制度

相続時精算課税とは、『60歳以上の父母または祖父母から20歳以上の子や孫』への贈与に対し、受け取った贈与の合計額が累積2500万円までは贈与税がかからない、という制度です。

贈与額が特別控除額の2,500万円を超えた分については、一律して20%の税率を乗じた贈与税がかかります。

※平成26年以前の贈与については『65歳以上の父母から20歳以上の子』と読み換え

※令和4年4月1日以降の贈与については『18歳以上の子や孫』と読み換え

ただし、相続時精算課税を使った贈与の贈与者に相続が発生した場合、それまでに贈与された贈与財産を相続する財産額に組み込んで相続税額を算出するため、「生前贈与時の贈与額を、相続時まで先送りする制度」と言われており、『相続税対策』にはならないことに注意が必要です。

また、相続時精算課税を選択した場合、以後同じ贈与者から贈与を受ける際に暦年課税を利用できなくなります。そのため、110万円以下で贈与を受けた場合でも贈与税の申告が必要となります。

その他の生前贈与や特例

配偶者控除の特例

婚姻期間が20年以上の夫婦間で、居住用の不動産または居住用不動産購入のための金銭を贈与する場合に、基礎控除額の110万円のほか、最高で2,000万円までの特別控除(配偶者控除)が受けられます。

また、この特例による特別控除額は、相続発生時の相続税額の課税対象外となります。

特例をつかうには、下記の条件をすべて満たす必要があります。

婚姻期間20年以上

居住用不動産またはその不動産の取得資金の贈与が対象

贈与を受けた年の翌年の3月15日までに入居し、その後も引き続き入居していること

同じ配偶者からの贈与で、過去にこの制度の適用が無いこと

生命保険

生命保険(死亡保険金)は直接的には生前贈与とは異なりますが、生前に財産の一部を保険に組み替えておき、相続発生時に受取人である相続人が、上限500万円の範囲内で非課税で保険金を受け取ることができ、相続財産額の圧縮に繋がることから相続税対策の代表例として知られています。

※相続放棄をした人、相続権を失った人は含まれません。

※相続人以外の人が取得した場合、非課税の適用はありません。

生命保険の保険料の負担者、被保険者、保険金の受取人の関係性によって発生する税金の種類が異なります。

| 保険料の負担者 | 被保険者 | 保険金の受取人 | 課税の種類 | |

|---|---|---|---|---|

| 例1 | 相続人B | 被相続人A | 相続人B | 所得税 |

| 例2 | 被相続人A | 被相続人A | 相続人B | 相続税 |

| 例3 | 相続人B | 被相続人A | 相続人C | 贈与税 |

非課税限度額の計算方法

500万円 × 法定相続人の数 = 非課税限度額

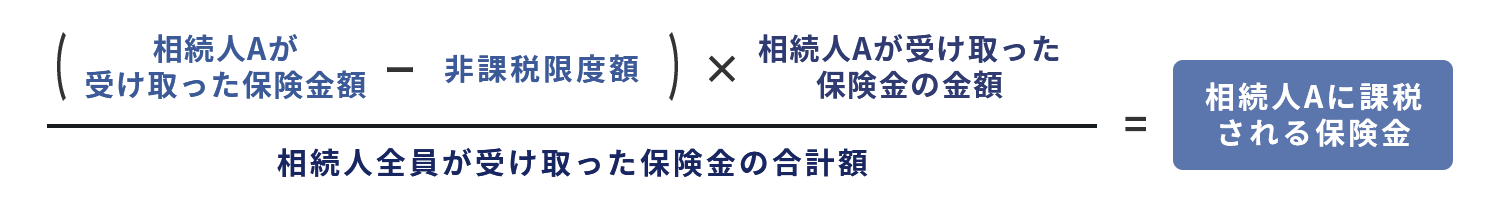

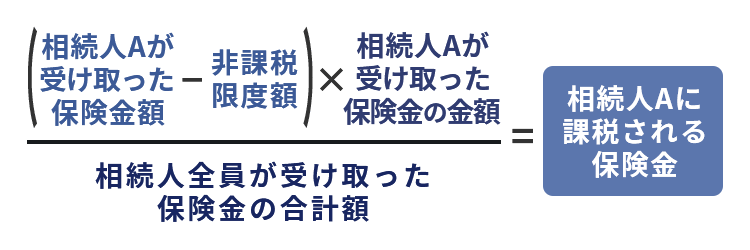

各相続人にかかる課税価格

なお、この保険金は受取人固有の財産とされるため、遺留分侵害額請求の際の相続財産額に含まれません。そのため、遺留分対策としても一定の効果が期待できます。

※相続財産のほとんどを保険に組み替えるなど、極端な例は除きます。

不動産の有効活用

生前贈与というと金銭だけに目がいきがちですが、実際に相続が発生した際に相続財産の大部分を占めるのは、住宅・土地・家屋などの不動産というケースが多いでしょう。

過去の相続で親や兄弟と遺産分割の際に共有で名義を入れた、夫婦でペアローンを組んで新居を購入しそれぞれ持分がある等、不動産を共有している場合、将来的に次のような事態が想定されます。

売却したいのに他の共有者の一人が納得せず、売却できない

他の共有者の同意が得られず、有効活用できないうえに、固定資産税等の負担が重い

将来、相続が発生した際には遠縁の関係者が増えてしまうことが予想される

ご自身の代では困っていなくとも、次世代の所有者が困った状況になってしまう前に、生前贈与することで共有状態を解消しておくと良いでしょう。

なお、控除や特例を適用して贈与税を節税できた場合でも、不動産の贈与時に登録免許税や不動産取得税といった、贈与税以外の税金や手数料が発生しますのでご注意ください。

また不動産の場合、贈与税の評価時点と将来の相続税の評価時点では、課税対象となる不動産価格が異なることが予想されます。

将来の不動産の価値の上昇・下降を視野に入れて生前対策を検討される方は、一度鴨宮パートナーズの生前対策コンサルティングを受けることをお勧めいたします。

鴨宮パートナーズのサポート内容

生前対策コンサルティング

将来的に発生する相続を見据え、現在の状況に最適な生前対策をご提案いたします。

(税務面は提携税理士によります。)

贈与契約書の作成

生前贈与の内容にあわせて、契約書を作成いたします。

不動産の名義変更

贈与対象に不動産が含まれる場合に、贈与者(あげる側)から受贈者(もらう側)へと不動産の名義変更をいたします。

生前贈与の流れ

STEP

01

生前対策コンサルティング

提携税理士と総合的な相続対策を検討、ご提案いたします。

STEP

02

双方の合意

贈与成立の要件として、受贈者(もらう人)が認識している必要があります。

STEP

03

贈与契約書の作成

贈与税の基礎控除等を適用する際の指針となります。

費用

贈与契約の内容によって費用の算定方法が異なります。

詳しくはご相談時にお見積りさせて頂きますので、一度ご相談ください。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。

生前贈与の注意点

生前贈与は遺言や家族信託などの他の生前対策と比べ、当事者間の受渡しで簡単にできてしまう自由度の高い方法です。反面、将来的に相続が発生した時になってはじめて、贈与が無効とされて高額な相続税を納めなければならなくなった、といった事例も数多くあります。

生前贈与をする際には、特に下記事項に注意しましょう。

名義預金に注意!

子や孫の将来のためにと、自分以外の名義で口座を作って生前贈与をしている方も多いかと思います。このとき、受け取る側の「もらう」という意思がない状態で積み立てていると、家族の名義を借りているだけの預金、いわゆる『名義預金』と税務署にみなされ、結果、親の財産として相続税の対象になってしまいます。

良かれと思ってしたことが、結果的に本人を苦しめてしまうことになりかねませんので、

生前贈与の際はお互いの合意はもちろん、税務署から問い合わせがあった時の対策として、贈与契約書の用意と、銀行口座の振込履歴などの物証を残しておきましょう。

定期贈与に注意!

毎年一定額を贈与している場合、特に注意したいのが『定期贈与』とみなされてしまうことです。

まとまった金額を贈与するつもりで節税のために小分けにしている、と税務署に判断されてしまうと、最終的に贈与した総額について贈与税を課されてしまう可能性があります。

そのため、贈与の度に贈与契約書を作成し、時期や金額を変えて、「あくまで一つひとつが個別の贈与である」と主張できるようにすると良いでしょう。

贈与税の持ち戻しに注意!

生前贈与で財産額を減らしている場合でも、贈与者である本人が亡くなってしまった時点からさかのぼって、3年以内に贈与された財産については、相続財産とみなす(=相続財産に持ち戻される)決まりがあります。

せっかくの生前贈与が意味をなさなかった、という結果になってしまわぬよう、なるべく早いうちから生前贈与した方が良いでしょう。

贈与のやり過ぎに注意!

資産に余裕があるからと生前贈与を多用した結果、贈与者本人の老後資金が不足してしまった、という結果になっては元も子もありません。

施設に入居することになった、持病が悪化して医療費がかさんでしまった等、将来何が起きるかは誰にも予測ができません。生前贈与をする際には、老後の計画とともに慎重に検討しましょう。

遺留分請求に注意!

正しい手続きで生前贈与された場合でも、贈与者(あげた人)の相続発生時に、受贈者(もらった人)である相続人に対し、他の相続人に不満がある場合、生前贈与された財産を相続財産に持ち戻したうえで、遺留分を請求される場合があります。(受贈者が法定相続人とは無関係の場合、遺留分請求はできません)

『特別受益』という、相続人間の公平を図る目的で民法903条1項にて規定されているものですが、具体的に下記のような生前贈与は特別受益に該当します。

婚姻のための贈与(持参金、嫁入り道具の購入など)

養子縁組のための贈与(支度金、住居の準備費用など)

生計の資本としての贈与(生活費、不動産や車等の購入資金、学費、事業の出資など)

このような特別受益の生前贈与があった場合、相続開始前10年以内に限り相続財産に持ち戻しされて遺留分請求されることになります。

ただし、生前贈与の当事者双方が、はじめから遺留分を侵害することを知って行われた贈与に関しては、10年の期間制限はなく無期限に相続財産に持ち戻しされます。

生前贈与をされる方は遺言と併用するケースが多いですが、こういった遺留分対策も念頭において生前対策をする必要がありますので、詳しくは鴨宮パートナーズまでご相談ください。

生前贈与のよくある質問

生前贈与って簡単に言うと、どんな内容ですか?

亡くなってから相続で財産をのこすのではなく、自分が元気なうちに贈与で財産を渡すことを生前贈与といいます。

生前贈与するにはどんな方法がありますか?

基礎控除を使った暦年課税という方法の他に、特別控除を使った相続時精算課税制度、夫婦間贈与の特例などがあります。

税務申告はどのように行いますか?

贈与があった年の翌年の2月1日~3月15日の間に、税務署に申告します。

贈与税以外にどんな経費がかかりますか?

不動産の名義変更の場合、名義変更の登記申請の際に登録免許税という税金がかかります。また、都道府県に不動産取得税を支払う必要があります。

共有状態の不動産を生前贈与する場合、どんな手続きが必要ですか?

不動産を贈与する方(贈与者)と取得する方(受贈者)間で、贈与契約を結びます。その後、贈与契約書をもとに不動産の名義変更のための登記手続きを法務局に申請していきます。

詳しくは一度、鴨宮パートナーズまでご相談下さい。成年後見を利用している父から、私たち子どもへの贈与はできますか?

成年被後見人となっている方は意思判断能力がないとされています。そのため、成年後見人は本人(この場合はお父様)の財産を守ることが役目ですので、本人の為にならない行為を(この場合、お子様たちへの贈与)をすることは難しいでしょう。

現金の手渡しでも、贈与になりますか?

生前贈与の当事者双方が認識している状況ではありますが、将来的な相続発生時のトラブルを見据え、しっかりと贈与契約書を交わしておくべきでしょう。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。