日本全体の高齢化に伴い、いま、多くの中小企業の経営者・オーナーが、「そろそろ引退して後継者を育てよう。」と事業承継を検討しています。

今回のトピックスは、事業承継の際に、非上場企業の「自社株」を家族信託を有効活用して移転する際の方法や注意点について取り上げます。

1.経営者の高齢化に伴う問題

職種による違いや個人差はあれど、経営者が高齢となると、「認知症」の問題が浮上してきます。

不特定多数の株主がいる上場企業と異なり、中小企業などの非上場企業の場合、「自社株=議決権」のほとんどを経営者が保有しているケースが圧倒的多数です。

非上場企業の経営者が認知症になると、以下のようなリスクが発生する可能性があります。

- 経営判断の質や取引先からの信用の低下

- 契約が無効となるといった法律上のリスク

- 株主として議決権を行使できなくなる

- 会社の運営そのものに支障をきたす

それぞれ確認していきましょう。

1-1.経営判断の質や取引先からの信用の低下

経営者が認知症になると、経営判断の質が低下する可能性があります。

経営者は常日頃から、会社の経営方針について適切な判断を下すことが求められますが、その判断が鈍るあるいは困難になると、取引先からの信用も低下する可能性があります。

取引先は、経営者の状態を知り、その会社との取引を控えるかもしれません。

これらの問題は、企業経営に大きな影響を及ぼす可能性があります。

1-2.契約が無効となるといった法律上のリスク

企業経営には会社間の契約事がつきものです。

契約には当事者間の合意が必要とされるのが原則ですが、認知症の疑いがある場合、契約時に自己の法律行為の結果を判断する能力(意思能力)に欠けていたと相手方に事後的に主張され、契約そのものが無効となるといった法律上のリスクがあります。

1-3.株主として議決権を行使できなくなる

経営者は株主として議決権を行使することができなくなってしまいます。

つまり、株主総会において役員の変更や定款の変更などの重要事項を決定することができなくなってしまいます。

企業によっては自社株の100%を経営者が保有していることもあり、そうなってしまうと重要事項の全てについて決定・承認が出来なくなるおそれがあります。

1-4.会社の運営そのものに支障をきたす

前述のとおり、認知症発症後には法律行為ができなくなってしまいますので、株式の譲渡(贈与)もできなくなります。

認知症発症後は、経営者に対して裁判所から成年後見人・保佐人・補助人(経営者の判断能力の程度によって、裁判所が判断)を選任してもらうことになります。

もし第三者が成年後見人に選任されるようなことになれば、会社の運営に支障をきたす可能性があります。

2.自社株の譲渡の際に発生する3つの問題点

1で挙げたような理由から、経営者は自分判断能力がしっかりしているうちに、後継者を決める(場合によってはM&Aを選択する)必要があります。

非上場企業の経営者が後継者を指名する際、一般的には親族や血族、または経営に近い立場の役員などが候補に挙がります。

会社名義の預金口座や不動産などは、そのまま後継者が引き継ぐことが可能ですが、自社株の扱いについては注意が必要です。

なぜなら、「自社株を手放す=会社の経営権を手放す」事に繋がるため、自社株の譲渡の際のタイミングには注意しなければなりません。

自社株を譲渡するにあたり、多くの場合、売買または贈与による方法が選択されますが、次のような問題点が発生します。

- 後継者に経営権が渡ってしまう

- 配当などの利益を失ってしまう

- 多額の贈与税が発生してしまう

こちらもそれぞれ確認していきましょう。

2-1.後継者に経営権が渡ってしまう

事業承継を前提としている以上、最終的に経営権を後継者に委ねる事に異論はないでしょう。

実務や現場感については後継者の方が詳しいこともあるでしょうが、経営判断という視点については、業務とは異なる素養が必要とされますので、後継者の育成には時間を要するものです。

そのため、早い段階で議決権を手放してしまうと、後継者が誤った判断をしても覆すことが出来なくなる可能性があります。

また、後継者候補として挙がった人が、育成している途中に経営者としては不適格だと判明する事もあるでしょう。

そうなった場合、あとから議決権を取り返す、ということに応じてくれない可能性もあります。

2-2.配当などの利益を失ってしまう

認知症対策から自社株を手放す事で、今度は自分の老後資金の問題が浮上してくる可能性もあります。

資産のほとんどを株式で保有している方にとっては、株を手放す事で極端に個人の資産が減少してしまう方もいるでしょう。

昨今の年金事情は年々厳しくなっていく一方で、医療費の負担は大きくなることが予想されているような状況ですので、収入源が年金のみ、となるといささか不安を感じるでしょう。

また、自社株を会社に売却したとしても、その売却益には20.315%(2023年7月時点)の譲渡所得税がかかります。

場合によっては、みなし配当課税(最大で55%)が課されることもありますので、想像以上に手残りが少なくなってしまうケースもあります。

2-3.多額の贈与税が発生してしまう

自社株を贈与する際には、その時点の株式の評価額が非常に重要となります。

贈与した場合に贈与税が課されるのは当然ですが、株式の評価額よりも極端に低い価格で売却した際にも、税務署が「みなし贈与」と判断し、高額の贈与税を課されるケースもあります。

贈与税額次第では、後継者に大きな負担となってしまう事もあるので、注意しましょう。

3.家族信託を自社株の承継に活用する方法

認知症対策といえば「家族信託」が効果的ですが、家族信託は事業承継の際にも有効です。

家族信託とは、信頼できる家族に自分の財産の管理や運用、処分を任せられる制度で、柔軟な財産管理ができるので、高齢者の認知症対策としての財産管理に適しています。

→【遺産相続対策に効果的な家族信託の基本と具体的な活用方法】

家族信託では、預貯金や不動産の他、株式に関しても信託財産に組み入れることができます。

家族信託の信託財産に株式を組み入れれば、委託者が認知症になって判断能力を失った後も所有している株式の管理や処分を行うことが可能です。

上場株式を家族信託する方法については別のトピックスにて解説していますので、こちらも併せてご参照ください。

→【家族信託で「上場株式」や「投資信託」を扱う方法|メリット・デメリットも解説】

非上場企業の自社株を家族信託する場合、より詳細に設計をしていく必要があり、具体的には、次のような流れで信託設計を行います。

3-1.家族信託を行う目的・契約内容を定める

まずは、家族信託を行う目的を明確にすることが重要です。

家族信託では柔軟な財産管理が出来るため、目的によって契約書に記載すべき内容や組み入れる財産も変わってくるからです。

例えば、会社経営を退き事業承継をしたい、認知症などで判断能力が低下する前に自社株や不動産などを承継する家族に託しておきたい、などが考えられます。

また、今すぐ経営を後継者に一任したい、という場合には、家族信託よりも自社株の贈与の方が最適なケースもありますので、信託の目的をしっかりと把握しましょう。

目的が決定したら、家族信託の具体的な内容を決めていきます。

具体的には、信託目的、委託者、受託者、受益者、第二受託者、第二受益者、指図権者、信託財産、信託期間、残余財産の帰属先などの項目を決める必要があります。

一般家庭の認知症対策との相違点としては、

- 指図権者(議決権を行使できる人)

- 受益者指定権&受益者変更権(受益者を指定&変更できる権利)

などが挙がりますが、上記の項目を決めることで、自社株の配当などに関する「利益」の部分と、経営に関する「議決権」とを分離することができ、後継者の指定や変更があった場合にも対応する事が出来ます。

3-2.信託契約の内容を公正証書にて作成

家族信託の目的・内容が決定したら、信託契約の内容を書面に起こします。

私文書でも契約書に法的拘束力はありますが、より法的拘束力が強い、公正証書にて作成する事をお勧めいたします。

将来何かしらトラブルが発生した際に、信託契約書を公正証書にしておくことで、契約書の真正性が確定します。

3-3.会社法の手続きを行う

信託契約を作成した後は、会社法上の手続きを行います。

家族信託で株式を管理や運用、処分しようとする際には会社法上の手続きが必要で、具体的には、株主総会の招集や議決権行使などが考えられます。

会社法では第三者への対抗要件として、株式が信託財産に属する旨を株主名簿に記載するよう定められています。

譲渡制限株式がある場合には、信託契約で株式を譲渡する事について取締役会や株主総会にて承認を得る必要があり、役員変更がある場合には登記手続きも必要となります。

4.自社株を家族信託する事例

自社株の家族信託の場合、以下のような基本構造となります。

- 委託者:株式を信託する人

- 受託者:株式を管理する人

- 受益者:配当など株式から発生する利益を受ける人

- 指図権者:株式の議決権を行使する人

信託契約の内容によって立場は変化しますが、現在の株主が「委託者=受益者」の場合、実際の利益を受けている人が変わらない、いわゆる「自益信託」のため、贈与税がかかりません。

一方、委託者が経営者で受益者が後継者や経営者の妻など、利益を受ける人が委託者と異なる「他益信託」の場合、受益者に贈与税が課されることになります。

ここでいくつか自社株を家族信託する事例を挙げてみましょう。

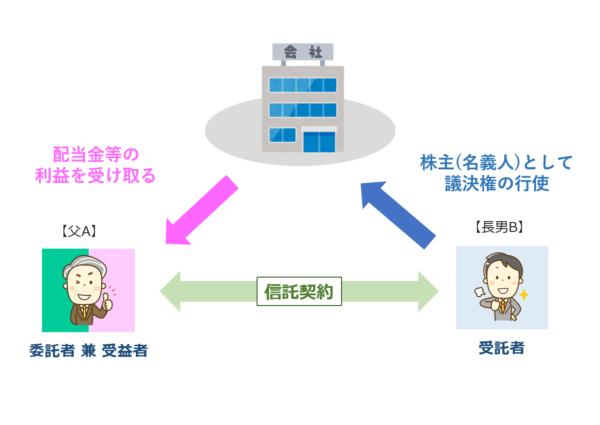

事例①:経営を長男に任せていきたい

- 会社経営者の父Aと取締役の長男B

- 父Aは長男Bに経営を任せるつもりで、自社株の名義を長男Bに変更したい

- 生前贈与では長男Bに多額の贈与税がかかるため、実行に踏み切れないでいる

この場合、次のような信託設計が考えられます。

- 委託者兼受益者:父A

- 受託者:長男B(指図権を含む)

父Aが生きているうちはそのまま利益を受けるため、贈与税はかかりません。

また、長男Bは指図権を受けるため、父Aに代わり会社経営を行うことになります。

信託開始と同時に指図権は長男Bにあるため、仮に父Aが認知症を発症しても経営体制に問題ありません。

父Aの死亡により信託終了とし、残余財産の帰属先を長男Bに指定しておくことで、自社株の利益は長男Bに帰属します。

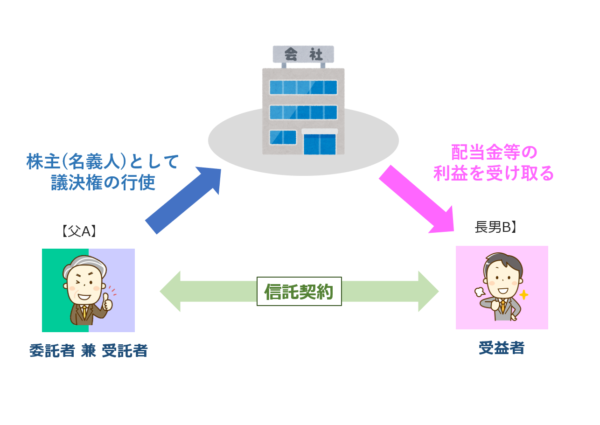

事例②:後継者の育成をしながら将来の相続対策をしたい

- 会社経営者の父Aと取締役の長男B

- 後継者として長男Bを指名したが、まだまだ経営は任せられない

- 自分の将来の相続を考えると、今のうちから長男Bに資産を作らせたい

この場合、次のような信託設計が考えられます。

- 委託者兼受託者:父A

- 受益者:長男B

- 指図権者:父A

委託者兼受託者の、いわゆる「自己信託」となります。

父Aは受託者としてこれまで通り自社株の議決権を行使できるので、実質的に会社の経営権を握ったまま、株式を後継者である長男Bに承継していく事となります。

もし、長男Bが後継者として不適格であった場合を想定して、父Aに対し、受益者指定権と受益者変更権を設定しておくことで、他の後継者候補が見つかった時に、スムーズに受益者を指定&変更することができます。

長男Bには贈与税が課されることになりますが、業績不振などの純資産がマイナスな時期に信託を行うことで、贈与税を軽減または課税されずに承継することができます。

家族信託には直接的な節税効果はありませんが、早いタイミングで将来の遺産から自社株を切り離すことで、将来株価が上がった場合に、間接的な節税効果をもたらします。

また、信託開始後の配当等は長男Bが受けるため、将来の相続税の準備資金対策にも繋がります。

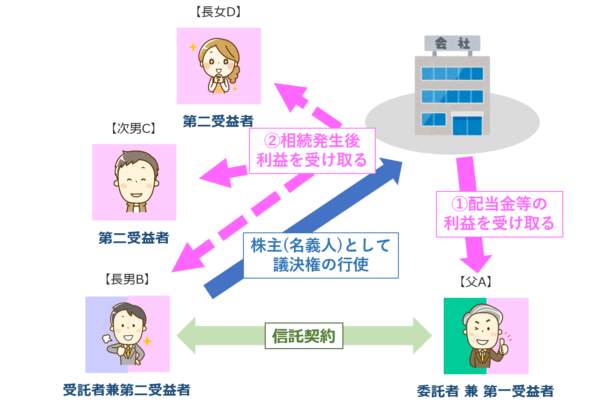

事例③:将来の遺産争いを防ぎたい

- 会社経営者の父Aと取締役の長男B

- 父Aには他に次男Cと長女Dがいる

- 認知症対策として長男Bに会社を譲りたい意向

- 株をすべて長男Bに譲渡する事で、他の子との遺産争いを心配している

この場合、次のような信託設計が考えられます。

- 委託者兼第一受益者:父A

- 受託者(指図権者):長男B

- 第二受益者:長男B・次男C・長女D

仮に父Aが「すべての株式を長男Bに相続する」という旨の遺言を書いたとしても、次男Cと長女Dが遺留分請求をする可能性は否定できません。

遺留分請求があった場合、株式が準共有状態となり、会社経営について子供3人で判断する事になり大きな支障となります。

そのため、父Aが亡くなった後の第二受益者として3人を指定しておくことで、会社の経営は長男Bが単独で行うことができ、配当等の利益について遺留分相当額を受け取れる割合にしておけば、遺留分請求する事も出来なくなります。

5.株式の「損益通算」の方法に注意

株式を保有している方であればご存知かもしれませんが、複数の株式を保有している場合、そのとしての利益と損失を合わせて、最終的な利益と損失を確定する、「損益通算」が出来ます。

自社株を信託した場合でも損益通算する事は出来ますが、その際に一般財産と区別して考える必要があります。

【一般財産】A会社では利益発生、B会社では損失発生

【信託財産】C会社では利益発生、D会社では損失発生

上記のように4社を経営するオーナーの場合、

- 一般財産であるA会社とB会社の自社株については、損益通算できる

- 同じ信託契約内の信託財産であるC会社とD会社の自社株については、損益通算できる

- 一般財産のA会社と信託財産であるD会社の自社株については、損益通算できない

- 一般財産のB会社と信託財産であるC会社の自社株については、損益通算できない

上記からわかるように、一般財産である株式と、信託財産として組み込まれた株式については、損益通算する事ができません。

また、複数の信託契約をしていた場合に、信託契約①の信託財産の株式と、信託契約②の信託財産の株式に関しても同様です。

6.家族信託は知識と経験豊富な専門家に相談すること

これまでにご紹介したように、自社株の家族信託については、民法・税法・会社法と複数の法知識について精通していなければなりません。

そのため、家族信託をする際には、知識と経験豊富な専門家に相談しないと、最終的に期待した効果を得ることができない危険性があります。

また、自社株の承継を家族信託で達成すると同時に、引退した経営者の個人的な契約毎は家族信託では対応できないため、任意後見契約等で補完しておくと良いでしょう。

いずれにしても、生前対策には確かな知識と経験が必要となりますので、まずは一度、司法書士法人行政書士法人鴨宮パートナーズまでご相談ください。

下記フォームよりお問合せ下さい。

エラー: コンタクトフォームが見つかりません。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。